Перечень учебников

Учебники онлайн

Глава 6 Автоматическая макроэкономическая корректировка открытой экономики

Ключевые понятия

- AD кривая

- AS кривая

- AS-AD модель

- IS кривая

- IS-LM-BP модель

- Крест Самуэльсона

- LM кривая

- Макроэкономическая корректировка

- автоматическая

- целенаправленная

- Модель доходов-расходов

- Мул ьтипл икатор

- закрытой экономики

- открытой экономики

- Предельная склонность

- к импорту

- к потреблению

- к сбережению

- Совокупное предложение

- в краткосрочной перспективе

- в долгосрочной перспективе

- Совокупный спро

- с Шок

- от внутренних цен

- от зарубежной процентной ставки

- от зарубежных цен

1. Доходы и расходы в открытой экономике (кейнсианская модель)

Проблема макроэкономической корректировки возникает, когда под воздействием какого-либо экономического шока экономика выходит из равновесного состояния.

@ Макроэкономическая корректировка ( macroeconomic adjustment ) — приведение экономики в равновесное состояние или в состояние стабильности, когда имеющиеся дисбалансы надежно покрываются гарантированными источниками финансирования.

Макроэкономическая корректировка постоянно осуществляется в любой экономике независимо от действий, предпринимаемых или не предпринимаемых правительством, как следствие самонастройки рыночной экономики под воздействием базовых сил спроса и предложения. Она может стать также результатом осуществления целенаправленных мероприятий, обычно по решению органов исполнительной власти, для быстрого исправления выявленных дисбалансов (дефицита бюджета или платежного баланса) и достижения других целей экономической политики. Соответственно, макроэкономическая корректировка бывает автоматической и целенаправленной.

- Автоматическая корректировка ( automatic adjustment ) — макроэкономическая корректировка в результате действий экономических законов.

- Целенаправленная корректировка ( discretionary adjustment ) — макроэкономическая корректировка путем использования правительством инструментов экономической политики.

Как автоматическая, так и целенаправленная корректировка может осуществляться в условиях фиксированного и плавающего валютного курса через изменения цен, процентных ставок, дохода. Она может иметь характер срочных одноразовых мер или носить характер долгосрочных преобразований структуры экономики на основе целенаправленной политики приватизации, де- ных уровнях сложности и глубины про- монополизации, государственной под- никновения в проблемы. Простейшая держки наиболее перспективных отрас- модель, позволяющая анализировать лей и т.д. развитие открытой экономики, основа- Теоретический анализ открытой эко- на на разработанном в 30-е гг. Дж. Кейн- номики может осуществляться на раз- сом подходе к анализу экономики через соотношение доходов и расходов (биографическая справка 6.1). Соответственно, сначала будет рассмотрена структура базовой кейнсианской модели закрытой экономики, затем она будет распространена на малую открытую экономику и, наконец, на большую открытую экономику, взаимодействующую с остальным миром.

Биографическая справка 6.1

Джон Мэйнард Кейнс ( John Maynard Keynes ) (1883-1946) — великий экономист XX столетия, чье имя стоит в одном ряду с такими гигантами экономической мысли, заложившими основы международной экономики, как Адам Смит, Давид Рикардо и Альфред Маршалл. Его отец — Джон Невилл Кейнс — был известным английским экономистом, автором опубликованной в 1891 г. книги " The Scope and Method of Political Economy ". Получив начальное образование в Итоне, Джон Мэйнард Кейнс закончил в 1905 г. Королевский колледж Кембриджского университета и получил диплом математика. После этого там же под руководством Альфреда Маршалла и Артура Пигу он изучал экономику. Проработав пару лет в государственных организациях, где он занимался финансовыми проблемами Индии и написал об этом книгу, Кейнс вернулся в Оксфорд в качестве преподавателя экономики и защитил там диссертацию. С началом первой мировой войны Кейнс перешел на работу в британское казначейство и в 1919 г. был назначен представителем на Версальской мирной конференции. Несогласие с экономической стороной Версальского договора привело к отставке Кейнса из казначейства и публикации статьи " Economic Consequences of the Peace " ("Экономические последствия мира"), которая сделала его мировой знаменитостью. Вернулся он туда только в 1940 г. и занимался вопросами финансирования британской экономики во время второй мировой войны. Получив за заслуги титул лорда в 1942 г., Кейнс начал размышлять об основах устройства международной экономики в послевоенный период. Его идеи легли в основу создания существующих и поныне бреттон-вудских институтов — МВФ и Мирового банка.

Жизнь Кейнса была бурной. В 1925 г. он женился на Лидии Лопоковой, бывшей прима- балерине Дягилевского балета, жившей в Париже. Кейнс спекулировал на бирже, консультировал частный бизнес, был председателем страховой компании, занимался публицистикой, редактировал престижный экономический журнал.

Бомба разорвалась в 1936 г., когда Кейнс опубликовал книгу " General Theory of Employment , Interest and Money " ("Общая теория занятости, процента и денег"), практически впервые предложив отличный от неоклассического подход к макроэкономике в целом. Теория была настолько неожиданна, что ее критика началась еще до того, как тираж был распродан. Подобно большинству сочинений Смита, Рикардо, Маркса, Маршалла, книга Кейнса была плохо структурированной, полной неясностей, отходов от f емы. Поэтому Кейнса также сразу начали адаптировать, упрощать, объяснять, иллюстрировать, и в большей части неудачно. П. Самуэльсон как-то хорошо объяснил, почему Кейнса пришлось объяснять: ""Общая теория — ужасно написанная книга, она плохо организована. Она полна иллюзий и путаницы. Сама кейнсианская теория в ней изложена неясно. Вспышки озарений и интуиции перемежаются со скучнейшей алгеброй. Когда в конце концов ее одолеешь, то оказывается, что анализ в ней очевиден и в то же время нов. Короче говоря, это работа гения". Так Кейнс стал одним из экономистов, более 30 томов трудов которого все цитируют, но никто полностью не читал.

Основные труды : "Indian Currency and Finance", 1918; "The Economic Consequences of the Peace", 1919; "A Treatise on Probability", 1921; "A Tract on Monetary Reform", 1923; "A Short View of Russia", 1925; "A Treatise on Money", 2 vols, 1930; "Essays in Persiasion", 1931; "Essays in Biography", 1933; "The General Theory of Employment, Interest and Money", 1936; "How to Pay for the War", 1940.

Базовая модель закрытой экономики

Кейнсианская модель открытой экономики основывается на ряде допущений, которые, с одной стороны, призваны максимально упростить структуру экономики, чтобы выделить главные взаимосвязи, а с другой — неизбежно отрывают модель от реальной жизни и весьма затрудняют ее практическое использование. В числе основных допущений, на которых строится базовая кейнсианская модель, следующие:

- Неизменность всех цен в экономике — цен товаров (инфляция отсутствует), капитала (процентных ставок), труда (зарплат) и иностранной валюты (фиксированный режим валютного курса). Фактически это означает, что факт существования денежного сектора и денежных инструментов регулирования экономики моделью не учитывается.

- Существует безработица, экономика оперирует при неполностью использованных трудовых ресурсах и имеет потенциал экстенсивного роста за счет увеличения производства путем простого увеличения количества занятых.

- Объемы капитала как фактора производства, имеющегося в экономике, неизменны. Например, полагается, что бюджетного сектора не существует, т.е. такого фактора, как правительственные бюджетные расходы, являющиеся важнейшим стимулятором и регулятором экономического развития, просто нет.

Модель представляет собой простое соотношение доходов и расходов. Под доходами (У) понимается обычно один из показателей дохода — национальный доход, ВНП или ВВП. По определению,

доходы могут использоваться только на потребление ( Q или на сбережение (5). Поэтому ключевой задачей модели доходов-расходов является определение функции потребления ( consumption function ) и функции сбережения ( saving function ). To , сколько каждый человек может потреблять и сберегать, напрямую зависит от объемов его доходов и расходов. Соответственно, в экономике в целом уровни потребления и сбережений зависят от уровня дохода:

F = C ( Y ) + S ( Y ). (6.1)

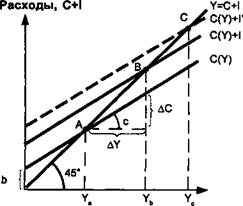

Перегруппировывая слагаемые в этом уравнении, нетрудно показать, что сбережения — это та часть совокупного дохода, которая не была потреблена и, соответственно, что потребляться может только та часть дохода, которая не превращается в сбережения. Если показать на горизонтальной оси уровень дохода, а на вертикальной — уровень расходов, то экономика, как известно, будет находиться в равновесии, когда доходы равны расходам (рис. 6.1). Это равенство возникает в любой точке на биссектрисе — луче, который делит угол пополам. Расходы состоят из расходов на потребление (О и расходов на инвестиции (/). Их экономическое содержание различно.

Потребление полагается эндогенным показателем, зависящим от уровня доходов, т.е. функцией от дохода C ( Y ). С ростом доходов потребление увеличивается, с уменьшением — сокращается. Функция потребления является простой линейной функцией типа:

С = cY + Ъ. (6.2)

Доходы , Y

Рис . 6.1. Модель доходов - расходов : функция потребления

Переменная Ъ показывает точку пересечения прямой функции спроса с осью расходов и означает, что в экономике существует некоторый спрос, даже если доходы равны нулю, — за счет прошлых сбережений, кредитов и других источников (рис. 6.1). Коэффициент с представляет собой угол наклона прямой функции потребления по отношению к оси доходов и измеряет предельную склонность к потреблению.

@ Предельная склонность к потреблению ( marginal propensity to consume , с) — изменение в уровне потребления (АС) в результате получения дополнительной единицы дохода ( AY ):

Экономическое равновесие в стране достигается в точке А, в которой прямая функции спроса пересекает биссектрису, образуя графическую фигуру в виде креста, которая используется для объяснения кейнсианской модели доходов-расходов.

@ Крест Самуэльсона ( Samuelson cross ) — графическое представление модели доходов-расходов, предложенное П. Самуэльсоном.

Инвестиции считаются экзогенным показателем, который не зависит от уровня дохода, и изменение дохода никак не влияет на изменение уровня инвестиций. Расходы на инвестиции — это просто некоторая фиксированная сумма, которая добавляется к функции потребления, сдвигая ее график несколько вверх. Совокупная функция потребления, учитывающая расходы на инвестиции, пересечет биссектрису в точке В, где

Y = С( Y ) + /. (6.4)

Несмотря на то что условия экономического равновесия определены как равенство доходов расходам, функция текущего либо желаемого потребления в каждой стране своя и неизбежно отклоняется от биссектрисы. В любой точке слева от В текущие расходы на потребление и инвестиции превышают имеющиеся объемы производства, т.е. спрос превышает предложение, что побуждает производство к росту. В любой точке справа от В расходы ниже текущих доходов, в результате чего растут запасы нереализованных товаров и, как следствие, производство сокращается.

Поскольку доходы могут только либо потребляться, либо сберегаться, функция потребления (6.2) в сочетании с базовым равенством (6.1) позволяет определить и функцию сбережения:

Y = cY + Ь + S(Y), S(Y)=Y—cY—b = -b + (\—c)Y. (6.5)

Если обозначить (1 — с) = s , то уравнение функции сбережений примет следующий вид:

S ( Y ) = - b + sY . (6.6)

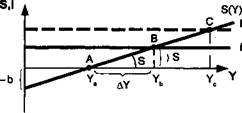

В этом уравнении переменная (-Ь) показывает уровень пересечения прямой линейной функции сбережений вертикальной оси сбережений, а коэффициент s — наклон графика функции к оси доходов и измеряет предельную склонность к сбережениям (рис. 6.2).

@ Предельная склонность к сбережению ( marginal propensity to save , s ) — изменение в уровне сбережений ( AS ) в результате получения дополнительной единицы дохода ( AY ):

Поскольку доход тратится не только на сбережения, но и на внутреннее потребление, его увеличение на единицу ведет к росту сбережения меньше, чем на единицу, т.е. О < s < 1. Кроме того, поскольку s = 1 — с, очевидно, что сумма предельной склонности к сбережению и предельной склонности к потреблению равна 1, т.е.

s + с = 1. (6.8)

Сбережения зависят от уровня доходов и являются эндогенными. Инвестиции не зависят от уровня дохода и являются экзогенными. Поскольку инвестиции могут финансироваться только за счет сбережений, экономика находится в равновесии в точке В, где функция сбережений пересекает функцию инвестиций (рис. 6.2). Предельная склонность к сбережениям s = AS / AY . При росте инвестиций до уровня Г равновесие в экономике достигается в точке С при значительно возросшем уровне доходов Y c .

Закрытая экономика находится в равновесии в точке В на рисунке 6.2, где функция сбережений пересекает прямую инвестиций, т.е. где I = S . Это свидетельствует о том, что инвестирование может осуществляться только за счет сбережений. Справа от точки В сбережения превышают инвестиции, что говорит об узости инвестиционных возможностей, а слева — инвестиции превышают сбережения, что не может считаться устойчивой ситуацией, поскольку источники излишних инвестиций рано или поздно иссякнут. При этом инвестиции рассматриваются как инъекция материальных средств в экономику, поскольку за их счет может расширяться производство, а сбережения — как утечка средств из экономики в том смысле, что они не используются для расширения производства (пример 6.1).

Рис . 6.2. Модель доходов - расходов : функция сбережения

Проблема макроэкономической корректировки возникает, когда одна из переменных уравнения базового экономического баланса по каким-либо причинам изменяется, происходит экономический шок. Например, вырастают инвестиции. Что в этом случае произойдет с доходом? Как скорректируются его размеры? Очевидно, что в результате дополнительных инвестиций доход возрастет, т.е. корректировка будет состоять только из одного этапа:

t I => T Y .

Пример 6.1

Допустим, что функция потребления в некоторой стране С = 100 + 0,75 Y . Это означает, что коэффициент предельной склонности к потреблению составляет 0,75, а уровень потребления, не зависящий от текущего дохода, например за счет сбережений в прошлом, — 100 (млрд. руб. или любых других денежных единиц). Если национальный доход ( Y ) составляет 1000, то текущее потребление составляет 100 + 0,75 х 1000 = 850. Если же уровень дохода увеличивается до 1200, текущее потребление составляет 100 + 0,75 х 1200 = 1000.

Функция сбережения также зависит от уровня доходов, вытекает из имеющейся функции потребления и составляет S = -100 + 0,25 Y . Соответственно, при уровне дохода 1000 уровень сбережения составляет -100 + 0,25 х 1000 = 150. Поскольку в закрытой экономике инвестироваться может только то, что сберегается, экономика находится в равновесии, когда инвестиции равны сбережениям, 150 = 150. Если доход увеличивается до 1200, то сбережения вырастают до -100 + 0,25 х 1200 = 200. Нетрудно видеть, что и в первом, и во втором случае суммы вычисленных потребления и сбережений равны уровню доходов, т. е. 850 + 150 = 1000 и 1000 + 200 = 1200.

При увеличении инвестиций на 100 доход также увеличивается на 100. Этот доход тратится на потребление (предельная склонность к потреблению 0,75) и на сбережение (предельная склонность к сбережению 0,25). Доход, ушедший в сбережение, утекает из системы, а доход, ушедший на потребление, снова инвестируется. В результате на втором этапе инвестируется только 0,75 х 100 = 75 единиц дохода, на третьем — 0,75 х 75 = 56,25, на четвертом — 0,75 х 56,25 = 42,19 и т.д. до тех пор, пока инвестировать окажется нечего. Если сложить рост дохода на каждом этапе (75 + 56,25 + 42,19 +...), то можно получить финальную цифру роста дохода. Поскольку мультипликатор составит 1 / 0,25 = 1 / 1-0,75 = = 4, то рост доходов в результате увеличения инвестиций составит 100 х 4 = 400.

Если по какой-либо причине инвестиции, которые не зависят от уровня дохода, увеличиваются с уровня / до уровня /', это, тем не менее, приводит к росту доходов. На графике функции потребления прямая совокупных расходов на потребление и инвестиции переместится на уровень C ( Y ) + Г, в результате чего экономика будет в равновесии в точке С, в которой доход увеличится до Y c (рис. 6.1). Поскольку растет доход, растут и сбережения, ибо они напрямую зависят от уровня дохода. Сбережения увеличиваются до тех пор, пока не сравняются с новым, более высоким уровнем инвестиций в точке С (рис. 6.2). Из графиков видно, что увеличение инвестиций на некоторую величину привело к росту уровня дохода на большую величину. Это происходит из-за того, что часть инвестиций превращается в доход, который инвестируется снова, используется на производственное потребление. В любом случае снова инвестируются те средства, которые не сберегаются и тем самым не утекают из системы, т.е. величина, обратная предельной склонности к сбережениям (1 / s ), называемая мультипликатором. Поскольку предельная склонность к сбережениям и предельная склонность к потреблению в сумме равны единице, мультипликатор может быть записан и как (1/1 — с).

@ Мультипликатор ( multiplier , k ) — коэффициент, показывающий изменение в уровне дохода ( AY ) в результате получения дополнительной единицы инвестиций (ЛГ).

к = -ту- = — =1 --- (6.9)

AI s \ — с v

Мультипликатор показывает, на сколько единиц в закрытой экономике увеличится доход в результате роста инвестиций на единицу. Поскольку s < 1 и с < 1 у к > 1. Более того, чем меньше предельная склонность к сбережению, т.е. чем ближе к горизонтали график сбережений, тем больше размер мультипликатора. Да это и понятно: чем меньше сберегается, тем больше средств остается на потребление и, следовательно, может снова инвестироваться.

@ Модель доходов-расходов ( inco me - expenditure model ) — разработанная Дж. Кейнсом модель автоматической корректировки доходов в односекто-ральной экономике через механизм мультипликации расходов в условиях неполной занятости, постоянства всех цен и отсутствия государственного сектора.

Таким образом, закрытая экономика при фиксированном уровне цен находится в состоянии равновесия, когда текущее потребление равно доходам или, что то же самое, когда сбережения равны инвестициям. Экономический шок, выражающийся в росте вложений капитала в экономику, приводит к относительно большему росту доходов в результате эффекта мультипликации. Размер мультипликатора зависит от предельной склонности к сбережениям. На основе рассмотренной выше базовой кейнсианской модели доходов-расходов в закрытой экономике нетрудно построить модель открытой экономики. При этом, как обычно, сначала можно предположить, что исследуется малая экономика, т.е. изменение спроса в ней не оказывает сколько-нибудь существенного влияния на остальные страны мира, а затем распространить этот анализ и на большие страны, любые сдвиги спроса в которых оказывают существенное влияние на международную экономику.

Корректировка в малой открытой экономике

Корректировка в малой открытой экономике

В соответствии с простейшей кейн- сианской моделью открытая экономика отличается от закрытой только тем, что в первой учитывается внешняя торговля — экспорт и импорт. При этом импорт (7М), как потребление и сбережения, считается эндогенной переменной, зависящей от объемов доходов [ IM ( Y )]. Эта функциональная зависимость многократно подтверждена эмпирически и основана на том, что потребление импортной продукции может рассматриваться как составная часть национального потребления в целом наряду с потреблением продукции, произведенной внутри страны. Поэтому и изменения в уровне импорта AIM , так же как и изменения в уровне сбережений AS , вызываются, стимулируются развитием дохода, или, как принято говорить, индуцируются ( induced ) тенденциями развития дохода. Как и сбережения, импорт считается утечкой капитала из экономики, поскольку средства резидентов тратятся на товары, произведенные за рубежом. Экспорт ( X ), как и инвестиции, полагается экзогенной переменной, не зависящей от объемов дохода в данной стране и определяемой спросом других стран на ее продукцию. Следовательно, любые изменения в уровне инвестиций AI и уровне экспорта АХ являются автономными ( autonomous ) от уровня дохода. Так же как и инвестиции, экспорт считается инъекцией средств в национальную экономику за счет сбережений других стран.

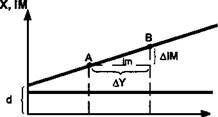

Графики импорта и экспорта строятся аналогично графикам сбережений и инвестиций (рис. 6.3). Экспорт, не зависящий от доходов, является прямой линией, параллельной оси доходов (У). Импорт, зависящий от доходов, является наклонной прямой, определяемой функцией типа

IM ( Y ) = imY + d , (6.10)

где d — точка пересечения с вертикальной осью, на которой отложены экспорт и импорт, показывающая уровень импорта при нулевом уровне дохода за счет иных источников, например кредитов, прошлых сбережений. Величина d называется автономным импортом, т.е. импортом, не зависящим от уровня доходов. Величина im x Y называется индуцированным импортом, показывающим размер импорта, зависящего от уровня дохода. Угол наклона прямой im показывает изменение в объеме импорта AIM в результате изменения в уровне дохода A Y и называется предельной склонностью к импорту.

IM(Y)

y. Y b y; y

a be

Рис . 6. З . Модель доходов - расходов : функции экспорта и импорта

@ Предельная склонность к импорту ( marginal propensity to import , im ) — изменение в уровне импорта ( Aim ) в результате получения дополнительной единицы дохода ( AY ):

гт = |

(6.11) |

ММ AY

Поскольку доход тратится не только на импорт, но и на внутреннее потребление и сбережение, его увеличение на единицу ведет к росту импорта значительно меньше,' чем на единицу, т.е. 0 < im < 1. Как установлено выше, экономика находится в равновесии, если сбережения равны инвестициям. Если добавить экспорт к инвестициям, а импорт — к сбережениям, то экономика может быть в равновесии только тогда, когда экспорт равен импорту:

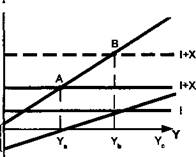

/ + X = S ( Y ) + IM ( Y ). (6.12)

Если перенести импорт и экспорт в одну сторону, а инвестиции и сбережения — в другую, то получится известное из общей теории экономики уравнение, говорящее, что превышение внутренних инвестиций над сбережениями должно финансироваться за счет положительного сальдо торгового баланса, по сути за счет притока капитала из-за рубежа. Малая открытая экономика находится в состоянии равновесия, когда выполняются условия уравнения (6.12). Графически это означает, что изображенные на рисунке 6.3 параметры функции инвестиций должны быть увеличены на размер экспорта, а сбережений — на величину импорта. В результате горизонтальная прямая графика инвестиций ( I ) сместится вверх на уровень I + X , а прямая функции сбережений не только сместится вверх на размер не зависящего от уровня сбережений импорта d , но и увеличит угол наклона по отношению к оси доходов ( Y ) на размер предельной склонности к импорту im . В результате изначальное равновесие в открытой экономике возникнет в точке А, где прямая суммы инвестиций и экспорта пересечет прямую функции суммы сбережений и импорта (рис. 6.4).

S ( Y )+ IM ( Y ) |

Проблема макроэкономической корректировки для малой открытой экономики встает тогда, когда возникает некоторое изменение внешних условий ее функционирования. В простейшем случае, например, за рубежом неожиданно увеличивается спрос на экспортные товары данной страны. Причин, почему это может произойти, масса. Например, страна — главный торговый партнер снизила импортные пошлины, что привело к падению цены импортных товаров на ее внутреннем рынке и увеличению спроса на них. Или возросшие цены на нефть привели к росту спроса на небольшие экономичные автомашины, которые данная малая экономика как раз и экспортирует. Или сама эта страна внедрила новые технологии в производство экспортных товаров, снизила их себестоимость, в результате чего спрос на них из-за рубежа возрос. Если в малой открытой экономике увеличивается экспорт, что связано обычно с ростом спроса на национальные товары из-за рубежа или ростом конкурентоспособности национального экспортного сектора, то ее график переместится несколько выше, например на уровень 1 + Х'. Более высокий уровень доходов от возросшего экспорта приводит к повышению уровня дохода с Y a до Y b , что позволяет тратить больше средств на сбережения и импорт. В результате точка экономического равновесия перемещается на уровень В. —

1+ Х , S + IM *

1+ Х , S + IM *

Рис . 6.4. Корректировка дохода в открытой экономике

Из уравнения (6.12) следует, что если сумма инвестиций и экспорта равна сумме сбережений и импорта, то их изменения в результате изменения одного из слагаемых также должны быть равны, т.е.

AI + АХ = AS(Y) + AIM(Y). (6.13)

Изменения в уровне инвестиций и экспорта, по определению, автономны от уровня дохода. А изменения в сбережениях и импорте, напротив, индуцируются им, что алгебраически вытекает из формул (6.7) и (6.11), определяющих, соответственно, предельную склонность к сбережениям и импорту. Если выразить из них, соответственно, AS и AM и подставить их значения в правую часть уравнения (6.13), то

AI + АХ = sAY + imAY. (6.14)

Откуда

1

AY = ¦ |

( s + im )

где множитель к' = 1 / ( s + im ) является мультипликатором малой открытой экономики.

( AI + АХ), (6.15)

@ Мультипликатор малой открытой экономики ( small open - economy multiplier , k *) — коэффициент, показывающий изменение в уровне дохода ( AY ) в результате роста инвестиций ( AI ) или экспорта (АХ).

Мультипликатор малой открытой экономики иногда называют также мультипликатором внешней торговли. Учитывая также, что с + s = 1, его можно записать как

к' = 4^ =/~тЦ = / i * / (6.16) АХ ( s + im ) ( l - c + im ) v

Если на минуту отвлечься от экономики и чисто математически сравнить уравнение (6.9) мультипликатора закрытой экономики с уравнением (6.16) мультипликатора малой открытой экономики, то очевидно следующее. Поскольку коэффициент предельной склонности к сбережениям меньше единицы и сумма коэффициентов предельной склонности к импорту и предельной склонности к сбережениям также меньше единицы, оба мультипликатора всегда больше единицы. В открытой экономике размер мультипликатора всегда меньше, чем в закрытой, поскольку знаменатель дроби больше на размер коэффициента предельной склонности к импорту, т.е. к > к'. Это означает, что размер утечки средств из экономики в условиях открытого режима ее функционирования больше на размер затрат на импорт. Если экономика закрытая, то импорт отсутствует, im = 0, и мультипликатор малой открытой экономики превращается в простой мультипликатор закрытой экономики.

Таким образом, процесс мультипликации состоит в том, что рост экспорта или внутренних инвестиций в малой открытой экономике приводит к росту ее дохода, что, в свою очередь, вызывает увеличение импорта:

Т I или/и t X => Т Y => Т IM .

Размер мультипликатора как раз и свидетельствует о силе корректировочного эффекта, возникающего при изменении изначально существовавшего экономического равновесия из-за роста экспорта. С одной стороны, он показывает, что автономный рост экспорта приводит к тем большему росту дохода, чем меньше размер утечки средств из экономики на сбережения и импорт, которые измеряются, соответственно, коэффициентами предельной склонности к сбережению и предельной склонности к импорту. Другими словами, чем меньше знаменатель дроби (6.16) — сумма s и im , — тем больше значение к' и тем сильнее мультипликативное воздействие роста экспорта на уровень дохода. Графически чем меньше угол наклона функции S ( Y ) + IM ( Y ) к оси Y , который как раз и равен сумме коэффициентов s и im , чем ближе она к горизонтали, тем дальше справа окажется точка В, показывающая новый уровень экономического равновесия, и, соответственно, тем дальше вправо уйдет точка Y b , определяющая новый, более высокий уровень доходов (см. пример 6.2).

Модель корректировки малой открытой экономики является удобным инструментом решения практических задач экономических реформ в странах, в которых внешняя торговля в основном свободна от количественных ограничений, но размер которых недостаточно велик, чтобы влиять на события на мировом рынке. В таких странах в зависимости от целей реформ могут ставиться задачи сокращения дефицита торгового баланса, для финансирования которого не хватает внутренних сбережений. Сократить дефицит торгового баланса можно путем либо сокращения импорта, либо увеличения экспорта, либо того и другого одновременно. Рассмотренная выше модель свидетельствует, что любое из этих действий повлияет в той или иной степени на объемы внутреннего дохода, что неизбежно будет иметь социальные последствия. Поэтому перед тем, как принимать политическое решение о сокращении дефицита торгового баланса и о выборе подходящего для этого инструмента, необходимо попытаться количественно оценить воздействие грядущих изменений во внешней торговле на экономику в целом.

Пример 6.2

Продолжим пример 6.1. Допустим, что импортная функция IM = 150 + 0,15 Y . Это означает, что часть импорта, которая автономна от доходов, равна 150 (млрд. руб. или любых других денежных единиц), а часть импорта, индуцированная доходами, составляет 0,15 от текущего уровня дохода. Экономика страны в предыдущем примере находилась в изначальном равновесии, когда сбережения равнялись инвестициям 150 = 150 при уровне дохода в 1000. Учитывая, что в условиях открытой экономики экспорт добавляется к инвестициям, а импорт — к сбережениям ( I + X = S + IM ), такая экономика может остаться в равновесии только в том случае, если экспорт будет также равен импорту, .т.е. IM = 150 + + 0,15 х 1000 = 300 = X . В результате экономика при Y = 1000 находится в равновесии, поскольку 150 + 300 = 150 + 300. Допустим, что в силу некоторых причин экспорт увеличивается на 200. Мультипликатор малой открытой экономики при тех же, как и в предыдущем примере, предельной склонности к сбережению (0,25) и предельной склонности к импорту (0,15) составит 1 / (0,25 + 0,15) = 2,5. При таком мультипликаторе рост экспорта на 200 приведет к росту дохода на 200 х 2,5 = 500, с изначального уровня в 1000 до 1000 + 500 = 1500. При этом сбережения увеличатся на 0,25 х 500 = 125, а импорт — на 0,15 х 500 = 75. В результате на новом уровне равновесного дохода в 1500 изменения в сумме инвестиций и экспорта будут равны изменениям в сумме сбережений и импорта ( AI + АХ = AS + AIM ). Поскольку инвестиции не изменялись, а изменялся только экспорт, 0 + 200 = 125 + 75. Нетрудно заметить, что экспорт вырос больше, чем импорт (200 > 75), т.е. изменение уровня дохода в результате роста экспорта привело и к росту импорта, правда меньшему. В результате изначальный торговый баланс 300 = 300 превратился в дисбаланс 300 + 200 > 300 + 75, т.е. положительное сальдо торгового баланса составило 125. Из-за того, что возросший доход индуцировал рост импорта, торговое сальдо страны улучшилось, но на величину меньшую, чем рост экспорта. В силу аккумуляции ресурсов из-за рубежа страна теперь может инвестировать на 125 больше, чем сберегает.

Как видно, в открытой экономике мультипликатор существенно меньше, чем в закрытой (2,5 < 4), что связано с утечкой средств не только на сбережения, как в закрытой экономике, но помимо этого и на оплату импорта.

В простейшем случае для быстрого исправления торгового дисбаланса принимается решение тем или иным способом ограничить импорт (при фиксированном валютном курсе — путем повышения пошлин, количественных и иных административных ограничений), что обычно сделать значительно легче, чем резко увеличить экспорт. Чтобы сократить спрос на импорт и тем самым его размер Л/М, необходимо сократить уровень дохода AY , от которого, как известно, импорт напрямую зависит. Насколько? Задача решается в два действия. Сначала на основе исторических данных вычисляется предельная склонность страны к импорту im как частное от деления роста импорта на рост, например, ВНП, за ту же единицу времени (год, квартал). При этом берется некоторое среднее значение за наиболее репрезентативный промежуток времени (3-5 лет). Затем, учитывая, что из (6.11) следует, что значение желаемого сокращения импорта делится на предельную склонность к импорту, в результате чего получается размер необходимого для достижения этого сокращения дохода (пример 6.2). Другой, более сложный вариант исправления торгового дисбаланса — увеличение экспорта. Сложность заключается в числе прочего в том, что рост экспорта, как было показано выше, на определенную величину не приводит к улучшению торгового баланса на эту же величину в силу того, что одновременно растет и импорт, индуцированный ростом доходов от экспорта. Насколько надо увеличить экспорт, чтобы не только ликвидировать торговый дефицит, но и перекрыть неизбежно возрастающий импорт? Задача решается в несколько этапов. Сначала на историческом материале рассчитываются предельная склонность страны к сбережениям и ее предельная склонность к импорту и на их основе вычисляется размер мультипликатора малой открытой экономики. Поскольку торговый дефицит финансируется за счет изменения во внутренних сбережениях, используя коэффициент предельной склонности к сбережениям вычисляется изменение дохода, который мог бы привести к таким изменениям в сбережениях, которые необходимы для финансирования торгового дефицита. Путем деления прироста дохода на величину мультипликатора определяется размер изменения экспорта, необходимый для достижения равенства торгового баланса с учетом импорта, индуцированного ростом доходов в результате экспорта.

Пример 6.3

Итак, корректировка в кейнсианской модели малой открытой экономики приводит как минимум к нескольким важным выводам. Во-первых, при фиксированном валютном курсе изменения в уровне дохода страны приводят к автоматическому восстановлению равенства платежного баланса: растущий в результате экспорта доход увеличивает импорт, что компенсирует излишний рост экспорта; падающий из-за сокращения экспорта доход приводит к падению и импорта. Во-вторых, увеличение экспорта приводит к улучшению сальдо торгового баланса, но на величину меньшую, чем увеличивается экспорт. Это происходит в силу того, что возросшие из-за роста экспорта доходы обусловливают увеличение спроса на импортные товары и, как следствие, рост импорта, который компенсирует часть улучшения торгового баланса. Степень, на которую рост экспорта компенсирует рост импорта, зависит от предельной склонности страны к импорту. Чем больше рост экспорта, тем меньше предельная склонность к импорту, тем быстрее улучшается торговый баланс. Во-вторых, для того чтобы малая открытая экономика находилась в условиях равновесия, совершенно необязательно, чтобы инвестиции равнялись сбережениям, а экспорт — импорту. Превышение инвестиций над сбережениями может финансироваться за счет положительного сальдо торгового баланса, и, напротив, превышение внутренних сбережений над инвестициями может служить источником финансирований дефицита торгового баланса. В-третьих, кейнсианская модель малой открытой экономики может использоваться в практических целях определения точных числовых параметров нужного изменения базовых макроэкономических показателей (сбережений, потребления, дохода, инвестиций) для достижения поставленных целей экономической политики (ликвидации отрицательного сальдо торгового баланса).

Если у страны существует дефицит торгового баланса в размере, скажем, -30, то правительство считает необходимым его ликвидировать, чтобы уменьшить давление на внутренние сбережения, за счет которых он финансируется; если за предыдущие несколько лет рост ВНП страны на AY =100 приводил к росту импорта на AIM = 15, то очевидно, что предельная склонность страны к импорту составляет im = 15 / 100 = 0,15. Для достижения сбалансированности торгового баланса необходимо снизить импорт на AIM = -30, что можно сделать за счет сокращения ВНП на AY = -30 / 0,15 = -200.

Исправить дефицит путем простого увеличения экспорта на АХ = +30 не удастся, поскольку при мультипликаторе открытой экономики в к' = 2,5 такой рост экспорта приведет к росту доходов на AY = 30 х 2,5 = 75. Этот прирост доходов индуцирует рост импорта на AIM = 75 х 0,15 = 11,25. В результате торговый баланс улучшится только на АХ — AIM = = 30 — 11,25 = 18,75. Этого недостаточно для достижения нулевого сальдо.

Если принять инвестиции постоянными, то дефицит может финансироваться только за счет прироста внутренних сбережений AS = 30. На исторических данных можно вычислить предельную склонность к сбережениям s — либо напрямую, либо через предельную склонность к потреблению с. Если в результате увеличения в последние несколько лет ВНП страны на AY = 1000 потребление возрастало на АС = 750, то с = 750 / 1000 = 0,75, откуда s = 1 — 0,75 = 0,25. Следовательно, при существующей склонности к сбережениям прирост сбережений AS = 30 может возникнуть в результате общего прироста дохода на AY = 30 / 0,25 = 120. Мультипликатор малой открытой экономики составит к' = 1 / 0,25 + + 0,15 = 2,5. Тем самым, чтобы обеспечить прирост дохода AY = 120, прирост экспорта должен составить АХ = 120 / 2,5 = 48. Такой прирост экспорта обеспечит приведение к нулю сальдо торгового баланса, поскольку индуцированный ростом доходов прирост импорта составит только AIM = 0,15 х 120 = 18. Поскольку прирост торгового баланса составит АХ — AI = 48 — 18 = +30, это позволит полностью покрыть его отрицательное сальдо (-30), существовавшее изначально.

Корректировка в большой открытой экономике

Большая экономика отличается от малой тем, что любые происходящие в ней изменения оказывают воздействие на страны, являющиеся ее торговыми партнерами. В случае закрытой экономики рост внутренних инвестиций приводил к росту доходов на величину мультипликатора, и процесс макроэкономической корректировки на этом заканчивался. В малой открытой экономике рост экспорта приводит к росту доходов на величину мультипликатора открытой экономики и росту импорта на величину предельной склонности к импорту, и процесс макроэкономической корректировки на этом также заканчивался. Однако нельзя не видеть, что, если экономика достаточно велика, процесс макроэкономической корректировки будет продолжаться и затронет другие страны.

Предположим, что помимо большой страны 1 в мире есть только еще одна страна 2, являющаяся ее торговым партнером. Страну 2 можно рассматривать как агрегат всех других стран мира, с которыми данная большая страна 1 имеет торговые отношения. Как и в малой экономике, в большой открытой экономике автономный рост внутренних инвестиций Ij приведет к росту дохода Y p который индуцирует дополнительный импорт IM r Однако очевидно, что рост импорта в страну 1 означает эквивалентный рост экспорта Х 2 страны 2. Если у страны 2 растет экспорт, значит, увеличивается ее доход Y 2 . Возросший доход страны 2 индуцирует ее импорт 1М 2 , который является экспортом Х г страны 1, и тоже возрастает. С этого момента цикл повторяется: возросший экспорт ведет к росту дохода страны 1, который индуцирует рост импорта, являющегося экспортом страны 2, что ведет к росту дохода страны 2, росту ее импорта, который является экспортом страны 1, и т.д.

t I, => t Y, => t IM 1 => t X 2 => t Y 2 =* => t IM 2 => t Xj => и т . д .

Круговорот повторяется каждый раз с меньшим объемом изначальных инъекций средств в систему, поскольку часть средств утекает из системы на сбережения и не инвестируется снова. Средства, потраченные на импорт, уже не считаются утечкой, поскольку они, увеличивая доход торгового партнера, индуцируют дальнейший рост его закупок экспортной продукции большой страны.

Процесс макроэкономической корректировки в большой открытой экономике также основан на мультипликации изначальных автономных от дохода инъекций. В зависимости от того, в какой стране — большой стране 1 или в стране 2, ее торговом партнере, — они происходят, и от того, каков источник этих инъекций — рост инвестиций или рост экспорта, — формула мультипликатора будет разной. В простейшем случае — случае автономного роста инвестиций в стране 1 — формула мультипликатора выводится следующим образом (табл. 6.1). Поскольку экономика находится в равновесии, когда инвестиции равны сбережениям, а экспорт — импорту, то она останется в равновесии, если прирост инъекций средств в экономику (прирост инвестиций и экспорта) что стране 1, что стране 2 будет равен утечке средств из экономики (приросту сбережений и импорта) (1). Из формул предельной склонности к сбережению (2) и к импорту (3) можно выразить, соответственно, прирост сбережений и импорта для каждой из стран. Поскольку экспорт страны 1 представляет собой импорт страны 2 и, соответственно, экспорт страны 2 представляет собой импорт страны 1, то очевидно, что изменение экспорта страны 1 равно изменению импорта страны 2 и наоборот (4). Значения изменения сбережений, импорта и экспорта из уравнений (2-4) подставляются в уравнение (1) для обеих стран.

Таблица 6.1

Мультипликатор в большой открытой экономике

|

Страна 1 |

Страна 2 |

1. Изначальное равновесие |

А/, + АХ, = AS, + AM, |

A/ 2 + AX 2 = AS 2 + AM 2 |

2. Предельная склонность к сбережению |

AS, J i = af; =* A5 i = S * AY > |

^=^=* А5 2 = ^ 2 |

3. Предельная склонность к импорту |

ЫМ 1 МИЛ AV |

A/M, |

4. Изменения в экспорте равны изменению в импорте |

AX, = AIM 2 = /т 2 АУ 2 |

AX 2 = A/M, = /т,АУ, |

j 5= 1+4 + 2 + 3 |

A/, + im 2 AY 2 = ^, АУ , + / т , АУ , |

A/ 2 + / т , АУ , = s 2 AY 2 + / т 2 АУ 2 |

6. Инвестиции в стране 1 возрастают, в стране 2 — неизменны |

|

A/ 2 = 0 |

7. Прирост дохода в стране 2 |

|

im l AY l = ^ 2 АУ 2 + /т 2 АУ 2 => /т,АУ, = (^ 2 + im 2 ) AY 2 т.АУ, ^ Ау 2 = 7ггш 2 |

8 = 5 + 7 |

A/, + /m, m | lAKl = . у . ДУ , + / т . АУ . 1 2 .s 2 +*m 2 l l l l |

|

9. Путем преобразований |

АУ, ^ 2 + im 2 |

|

A/, ~ ^,^ 2 + im x s 2 + /m 2 ^, _ АУ, * + ~57 |

||

A/, . im-s. s i + ' m i + —H °2 |

Простейший внутренний шок для экономических систем двух взаимозависимых стран, находящихся в состоянии экономического равновесия, заключается в том, что внутренние инвестиции в стране 1 возрастают, тогда как во второй остаются неизменными, их изменение приравнивается нулю, и это слагаемое опускается из дальнейших преобразований (6). Из упрощенной тем самым формулы 5 выражается изменение дохода страны 2 (7). Это значение подставляется в формулу 5 для страны 1 (8). Из последней путем преобразований находится отношение изменения дохода к изменению инвестиций, которое, по определению, называется мультипликатором большой открытой экономики (9).

@ Мультипликатор большой открытой экономики ( large open - economy multiplier , k ") — коэффициент, показывающий изменение в уровне дохода ( AY ) большой страны в условиях соответствующего роста доходов в странах — ее торговых партнерах.

Формулы мультипликаторов будут различны в зависимости от того, какой именно автономный показатель изменяется, что выводит экономическую систему из изначального равновесия. Выше проиллюстрирован способ получения

кеинсианского мультипликатора в случае автономного роста инвестиций в стране 1. Аналогичным образом можно получить формулу мультипликатора для страны 1 при автономном росте экспорта в стране 1, приняв изменение экспорта в стране 2 за ноль, а также мультипликатор для страны 1 в результате автономного роста инвестиций или экспорта в стране 2. Наиболее употребительные формулы мультипликаторов следующие: .

Мультипликатор роста доходов ( AY X ) в большой стране 1 в результате автономного роста ее инвестиций ( AI ^):

AY ] А /, |

(6.18) |

k" = |

S 2

s i + im t + jm 2 5,

Мультипликатор роста доходов ( J У,) в стране 1 в результате автономного роста ее экспорта ( AXJ :

(6.,9,

АХ, |

lm 2 S \ |

ifc '" =

^ + im x

Пример 6.4

Продолжая пример 1, допустим, что предельная склонность к сбережению в стране 1, как и прежде, составляет 0,25, а к импорту 0,15. Пусть для страны 2 эти же показатели равняются, соответственно, 0,2 и 0,1. Тогда мультипликатор роста дохода в результате увеличения инвестиций составит (1 + 0,10 / 0,20) / (0,25 + 0,15 + 0,10 х 0,25 / 0,20) = 2,9. Значит, увеличение на 200 инвестиций в стране 1 приведет в результате ее взаимодействия со страной 2 через механизм мультипликаций к росту ее дохода на 200 х 2,86 = 572. Заметим, что мультипликатор роста доходов в большой открытой экономике в результате автономного увеличения инвестиций больше, чем в малой открытой экономике, но меньше, чем в закрытой экономике (2,5 < 2,9 < 4).

Исходя из тех же данных, мультипликатор роста доходов в результате автономного увеличения экспорта большой открытой экономикой составит 1 / (0,25 + 0,15 + 0,10 х 0,25 / / 0,20) = 1,90. Значит, автономный рост экспорта страны 1 на 200 через механизм мультипликационного взаимодействия со страной 2 приведет к росту дохода страны 1 только на 200 х 1,90 = 380. Заметим, что мультипликатор роста дохода в большой открытой экономике в результате автономного роста экспорта меньше, чем мультипликатор малой открытой экономики (1,90 < 2,5 < 2,9 < 4).

Наконец, базируясь на тех же данных, мультипликатор роста доходов большой страны 1 в результате автономного роста инвестиций в стране 2 составит (0,10 / 0,20) / (0,25 + 0,15 + + 0,10 х 0,25 / 0,20) = 1, т.е. рост инвестиций за рубежом на некоторую величину приведет примерно к такому же росту дохода в большой стране. Этот мультипликатор еще меньше (1 < 1,90 < 2,5 < 2,9 < 4). Более того, сумма данного мультипликатора с мультипликатором роста доходов в результате автономного роста экспорта дает первый в данном примере мультипликатор роста доходов в результате роста инвестиций (1 + 1,9 = 2,9).

Мультипликатор роста доходов ( AY X ) в большой стране 1 в результате автономного роста инвестиций в стране — торговом партнере (А1 2 ):

im 2 AY Т~

*"" = -тт 1 = -------- —. ---- ' (6.20)

AI 0 im . s .

Нетрудно видеть, что каждый из этих мультипликаторов при im = 0, т.е. без учета роста доходов и импорта страной 2, превращается в обычный мультипликатор малой открытой экономики (6.16), а последний вообще не существует.

Тем самым в зависимости от того, какой именно экономический шок испытывает находящаяся в равновесии экономика, воздействие этого шока на уровень доходов будет различным в силу различий мультипликаторов. Если привести все рассмотренные выше мультипликаторы в систему, то взаимоотношение между их размерами будет следующим:

*""< к'"< к'< к"< к к'"+ *""= к".

Мультипликатор закрытой экономики (к) — самый большой по размеру, поскольку не учитывает утечку средств на импорт. Мультипликатор большой открытой экономики (к") на основе роста инвестиций меньше мультипликатора закрытой экономики, поскольку часть средств утекает на оплату импорта, но больше мультипликатора малой открытой экономики, поскольку часть средств, потраченных большой страной на импорт, возвращается в виде растущей оплаты ее увеличивающегося экспорта. Мультипликатор большой открытой экономики на основе роста ее экспорта (?'") меньше мультипликатора малой открытой экономики, поскольку импорт из страны 1 замещает часть внутреннего производства в стране 2, что усиливает утечку средств из ее экономики, индуцирует падение ее импорта, которое компенсирует часть изначального роста импорта. Мультипликатор большой открытой экономики на основе роста инвестиций в стране — торговом партнере (?"") меньше всех, поскольку показывает обратное воздействие процесса мультипликации на большую страну. Так как знаменатели всех мультипликаторов большой открытой экономики одинаковы, очевидно, что сложение (6.19) и (6.20) дает (6.18).

Заметим, однако, что мультипликаторы, хотя и показывают величину изменения дохода в результате того или иного экономического шока, сами по себе не дают однозначного ответа на вопрос, как отразится этот шок на состоянии торгового баланса страны. Как мы видели, рост экспорта неминуемо индуцирует рост импорта, который при неблагоприятном соотношении остальных параметров может превысить рост экспорта и ухудшить торговый баланс. Важен источник шока, выведший экономическую систему из равновесия. Если это — увеличение внутренних инвестиций, то торговый баланс скорее всего ухудшится. Если это — рост внешнего спроса на экспортную продукцию страны, торговый баланс, вероятнее всего, улучшится. Если это — расширение внутреннего производства, торговый баланс также скорее всего улучшится. Количественный анализ этих, так же как и многих других, возможных экономических шоков, выводящих экономику из равновесия и отражающихся на уровне доходов, осуществляется в рамках макроэкономических моделей экономики страны в целом или ее отдельных секторов.

Важнейшее практическое значение кейнсианской модели макроэкономической корректировки заключается в том, что она позволяет частично объяснить распространение волны экономического роста, исходящей от крупнейших стран, по международной экономике. Экономический рост в ведущих индустриальных странах неизбежно приводит к росту их спроса на импорт, в результате чего растут доход и импорт других стран мира. Экономический кризис, падение производства, рецессия в развитых странах неизбежно снижают их спрос на импорт, в результате чего падают экспорт других стран и, соответственно, их доходы. Поэтому мировым сообществом признано, что крупнейшие страны несут основную ответственность за здоровье международной экономики и их экономическая политика подвергается непрерывному и глубокому анализу.

Итак, простейшая модель макроэкономической корректировки открытой экономики основывается на разработанной Дж. Кейнсом базовой модели автоматической корректировки доходов в закрытой экономике через механизм мультипликации расходов в условиях неполной занятости, постоянства всех цен и отсутствия государственного сектора. В малой открытой экономике, изменения спроса в которой не оказывают влияния на другие страны, мультипликатор показывает изменение в уровне дохода в результате роста экспорта. Рост экспорта приводит к росту доходов, что, в свою очередь, индуцирует рост импорта. Рост импорта является утечкой средств из экономики и компенсирует часть улучшения торгового баланса, полученного в результате изначального роста экспорта. В большой открытой экономике любой внутренний шок через механизм мультипликации отражается на других странах мира. Рост доходов в большой стране увеличивает ее импорт, который является экспортом других стран. В результате роста их экспорта доход других стран также увеличивается. Их возросший доход индуцирует импорт, который является экспортом большой страны. В результате импульс экономического роста распространяется по миру. Влияние процесса мультипликации на торговый баланс неоднозначно и зависит от того, каковы были источники изначального экономического шока.

Изложенная выше одна из наиболее распространенных интерпретаций кейн- сианской модели доходов и расходов применительно к открытой экономике еще при жизни Кейнса была дополнена всевозможными расширениями, которые были призваны популярно объяснить, что же все-таки он имел в виду. Большинство таких моделей оказались не более чем малоудачными иллюстрациями отдельных сторон кейнсианства, но другие приобрели самостоятельную роль и рассматриваются сегодня как самостоятельные инструменты, объясняющие процессы адаптации в условиях открытой экономики. Одна из них — IS - LM - BP модель.

Построение IS , LM , ВР кривых

В основе модели лежат идеи, высказанные в 1937-1944 гг. английским экономистом Дж. Хиксом и американским экономистом Э. Хансеном и развитые впоследствии применительно к международной экономике (биографическая справка 6.2). Если в общей экономической теории рассматривается упрощенная IS - LM модель, состоящая только из двух кривых, определяющих внутреннее равновесие, то в международной экономике IS - LM - BP модель состоит, соответственно, из трех кривых.

@ IS - LM - BP модель ( IS - LM - BP mo del ) — кейнсианская модель открытой экономики, показывающая такое соотношение уровня доходов и процентной ставки, при котором обеспечивается одновременное равновесие в трех секторах — реальном, денежном и внешнем, — которое может достигаться путем отдельного или одновременного использования инструментов государственной экономической политики — бюджетных расходов, регулирования денежной массы и валютного курса.

Биографическая справка 6.2

Джон Ричард Хикс ( John Richard Hicks ) (1904-1989) — крупней ший английский экономист. Окончил Оксфордский университет в 1926 г. До 1935 г. преподавал в Лондонской школе экономики, в 1935-1946 гг. — в Манчестерском университете, а позже, до ухода на пенсию, в Оксфордском университете. В 1942 г. стал членом i Y Британской академии, в 1964 г. был посвящен в рыцарское звание 1 ив 1972 г. совместно с К. Арроу получил Нобелевскую премию по I /Щ^^^ш экономике. Его жена — ирландка, урожденная Урсула Уэбб — была

Щ^мЖ^ ^^^^Ш также крупным экономистом, специалистом в области государ- IffSP ^ Jjjj ^^^ B ственных финансов. В его главном труде " Value and Capital " ("Стои-| ^^^^^^^Н мость и капитал"), опубликованном в 1939 г., развивается теория ста-^^^^Н^^^В бильности общего равновесия в условиях внешних шоков. В 1937 г., т.е. буквально на следующий год после выхода в свет "Общей теории" Кейнса, Хикс опубликовал ставшую классической статью " Mr . Keynes and the Clas sics " ("Г-н Кейнс и классики"), в которой для объяснения кейнсианской теории предложил использовать аппарат IS - LM кривых, превратившийся в эффективный инструмент экономической науки. Будучи экономистом выдающейся эрудиции, Хикс занимался самыми различными отраслями экономики — от истории экономических учений до теории торговых циклов — ив большинстве случаев весьма удачно.

Основные труды : "The Theory of Wages", 1932; "A Suggestion for Simplifying the Theory of Money", 1935; "Value and Capital", 1939; "The Social Framework", 1942; "A Contribution to the Theory of the Trade Cycle", 1950; "A Revision of Demand Theory", 1956; "Essays on World Economics", 1959; "Capital and Growth", 1965; "Crytical Essays in Monetary Theory", 1967; "Economic Perspectives", 1977; "Casuality in Economics", 1979; "Collected Essays on Economic Theory", 1981-1983.

Элвин Хансен ( Alvin Hansen ) (1887-1975) — известный американский экономист, родился в Выборге, небольшом городке в далекой американской провинции штата Южная Дакота, где, как он вспоминал, здание школы состояло из одной комнаты. Закончил Университет Висконсина в 1914 г. и защитил диссертацию по экономике в 1921 г. Затем на протяжении почти двух десятилетий преподавал в Университете Миннесоты. Его переход в Гарвардский университет совпал с выходом в свет "Общей теории" Кейнса. Под его руководством семинар по вопросам фискальной политики, проводимый университетом, превратился в лидирующую в США школу подготовки экономистов кейнсианского направления. В 1944 г. в одной из работ он предложил добавить к знаменитой IS - LM диаграмме уравнение спроса и предложения на рынке труда. Хансен был одним из участников Брет-тон-Вудской конференции в 1944 г., разработавшей послевоенное финансово-экономическое устройство мира, экономическим советником Федеральной резервной системы, одним из вдохновителей создания Группы экономических советников президента США.

Основные труды : "Cycles of Prosperity and Depression in the United States, Great Britain and Germany", 1921; "Business Cycle Theory", 1927; "Principles of Economics", 1928; "Fiscal Policy and Business Cycle", 1941; "Business Cycle and National Income", 1951; "A Guide to Keynes", 1953.

Тем самым модель показывает способы установления макроэкономического равновесия в:

- реальном секторе, когда утечка ( lea kage ) средств из системы в виде сбережений ( S ) и расходов на импорт ( IM ) равна инъекциям ( injections ) средств в систему в виде инвестиций ( I ) и доходов от экспорта ( X ). Равновесие реального сектора показывается с помощью IS кривой ( I — investments , инвестиции; S — savings , сбережения);

- денежном секторе, когда спрос на деньги в трансакционных и спекулятивных целях ( M d ) равняется их предложению ( M s ). Равновесие денежного сектора показывается с помощью LM кривой ( L — liquidity , ликвидность; М — money , деньги);

- внешнем секторе, когда дефицит текущего (торгового) баланса ( X - IM ) покрывается чистым притоком краткосрочного капитала из-за рубежа ( FI ). Равновесие внешнего сектора показывается с помощью ВР кривой ( balance of payments , платежный баланс).

Исходя из кейнсианских постулатов, в условиях фиксированного валютного курса все параметры, показывающие утечку средств из системы, считаются эндогенными, т.е. зависящими от уровня дохода, — S ( Y ) и IM ( Y ); все параметры, показывающие инъекцию средств в системы, — экзогенными, т.е. не зависящими от уровня доходов, — I и X . В условиях плавающего валютного курса импорт и экспорт также зависят и от валютного курса IM ( Y , E ) и Х(Е). Предложение денег считается неизменным и полностью контролируется государством.

@ IS кривая ( IS curve ) — в модели внутреннего и внешнего баланса открытой экономики кривая, показывающая возможные комбинации уровня дохода и процентной ставки, при которых реальный сектор находится в равновесии.

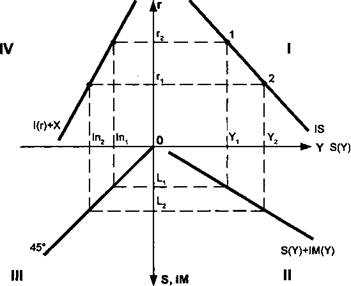

Для построения IS кривой графическое поле необходимо разделить на четыре квадранта (рис. 6.5):

- квадрант I показывает возможные комбинации уровня дохода ( Y ) и процентной ставки (г), при которых реальный сектор находится в равновесии;

- квадрант II показывает типичную для кейнсианской модели прямую зависимость между уровнем дохода ( Y ) и утечкой средств из системы: чем выше доходы, тем больше средств сберегается S ( Y ) и расходуется на импорт IM ( Y );

- квадрант III показывает, что для достижения равновесия утечка средств из системы должна точно равняться инъекциям средств в систему в виде инвестиций и доходов от экспорта. График является биссектрисой;

- квадрант IV показывает взаимосвязь всех инъекций средств в систему с уровнем процентной ставки, при этом уровень инвестиций 1(г) находится в обратной зависимости от уровня процентной ставки: чем выше процент, тем ниже инвестиции, — а экспорт X полагается

1, Х -* |

Рис . 6.5. Построение кривой IS экзогенным, т.е. не зависящим ни от чего внутри данной страны.

При уровне дохода Y l объем утечки средств составит L , которая равна по размерам инъекциям 1п г что возможно только при уровне процентной ставки г. В результате определяется точка 1 в квадранте I . При уровне дохода Y 2 объем утечки средств составит L 2 , которая равна по размерам инъекциям 1п 2 , что возможно только при уровне процентной ставки г 2 . В результате определяется точка 2 в квадранте I . Соединив точки 1 и 2, получаем кривую IS , показывающую условие равновесия в реальном секторе. Если обозначить

/ — инвестиции;

X — экспорт;

Е — валютный курс;

G — государственные расходы;

S — сбережения;

1М — импорт;

г — процентную ставку;

( ) — функциональную зависимость одних переменных от других;

+ — прямую функциональную зависимость;

- — обратную функциональную зависимость,

то IS кривая является графическим отображением следующего равенства:

1(7) + Х(Е) + G = S ( Y ) + IM ( Y , E ). (6.21)

@ LM кривая ( LM curve ) — в модели внутреннего и внешнего баланса открытой экономики кривая, показывающая возможные комбинации уровня дохода и процентной ставки, при которых денежный сектор находится в равновесии.

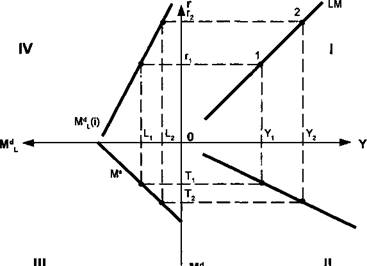

Для построения LM кривой графическое поле также разделяется на четыре квадранта (рис. 6.6):

- квадрант I показывает возможные комбинации уровня дохода ( Y ) и процентной ставки (г), при которых денежный сектор находится в равновесии;

- квадрант II показывает типичную для кейнсианской модели прямую зависимость между уровнем дохода ( Y ) и спросом на деньги в трансакционных целях ( M d T ), который считается постоянной долей от уровня доходов;

- квадрант III показывает соотношение между предложением денег ( M s ) в трансакционных целях и в спекулятивных целях;

- квадрант IV показывает обратную взаимосвязь между спекулятивным спросом (спросом в целях ликвидности) на деньги M d L и процентной ставкой: чем выше процент, тем ниже спрос на деньги.

При уровне дохода Y х фиксированное государством предложение денег используется в трансакционных целях в размере Tj и в спекулятивных целях в размере L , что возможно только при уровне процентной ставки г,. В результате определяется точка 1 в квадранте I . При уровне дохода Y 2 предложение денег распределяется между спросом на деньги в трансакционных целях в размере Т 2 и спросом на деньги в спекулятивных целях в размере L 2 , что возможно только при уровне процентной ставки г 2 . В результате определяется точка 2 в квадранте I . Соединив точки 1 и 2, получаем кривую LM , показывающую условие равновесия в денежном секторе. Если обозначить

M d T — спрос на деньги в трансакционных целях ( transaction money de mand );

M d L — спрос на деньги в спекулятивных целях, в целях ликвидности ( spe culative , liquidity money demand );

M s — предложение денег ( money supply ).

то LM кривая будет графическим отображением следующего равенства:М й Д,Е) + М\(7) = М\ (6.22)

@ ВР кривая (ВР curve ) — в модели внутреннего и внешнего баланса открытой экономики кривая, показывающая возможные комбинации уровня дохода и процентной ставки, при которых платежный баланс находится в равновесии.

M d T ( Y ) |

f m т

f m т

Рис . 6.6. Построение кривой LM

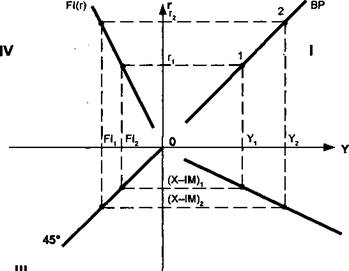

Для построения ВР кривой графическое поле опять разделяется на четыре квадранта (рис. 6.7):

- квадрант I показывает возможные комбинации уровня дохода ( Y ) и процентной ставки (г), при которых платежный баланс находится в равновесии;

- квадрант II показывает типичную для кейнсианской модели прямую зависимость между уровнем дохода ( Y ) и торговым балансом, в рамках которого импорт ( IM ) считается постоянной долей от уровня доходов, а экспорт — величиной, не зависимой от уровня доходов в экспортирующей стране и определяющейся доходом в других странах;

- квадрант III показывает, что для поддержания равновесия платежного баланса дефицит торгового баланса должен точно покрываться чистым притоком иностранного капитала ( FI );

- квадрант IV показывает прямую связь между притоком капитала и процентной ставкой: чем выше процент (г), тем больше приток капитала ( FI ).

При уровне дохода Y : и независимом от него уровне экспорта торговый баланс отрицателен и составляет ( X - IM ) j , который покрывается чистым притоком капитала в размере FI r что возможно только при уровне процентной ставки г г В результате определяется точка 1 в квадранте I . При уровне дохода Y 2 отрицательное сальдо торгового баланса возрастает еще сильнее и составляет (Х-1М) 2 , который покрывается чистым притоком капитала в размере FI 2 , что возможно только при более высоком уровне процентной ставки г 2 . В результате определяется точка 2 в квадранте I . Соединив точки 1 и 2, получаем ВР кривую, показывающую условие равновесия платежного баланса. Если обозначить

X - IM — торговый баланс, экспорт минус импорт ( exports - imports );

Fi — чистые краткосрочные иностранные инвестиции ( foreign in vestments ),

то ВР кривая является графическим отражением следующего равенства:

Х(Е) — IM ( Y , E ) = FI ( r ). (6.23)

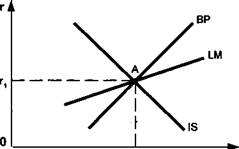

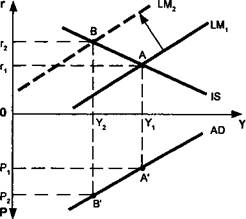

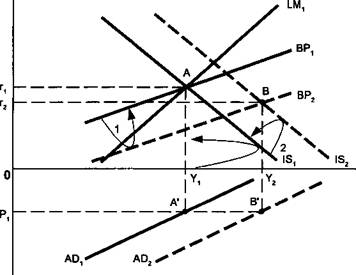

Нетрудно видеть, что в трех уравнениях (6.21-6.23) переменная государственных расходов встречается только в уравнении IS кривой и поэтому влияет только на реальный сектор. Переменная предложения денег M s — только в уравнении LM кривой, и поэтому его изменение влияет только на денежный сектор. Переменная валютного курса (Е) присутствует во всех трех уравнениях и поэтому влияет на положение во всех трех секторах. Если считать государственные расходы и предложение денег переменными, которыми правительство может манипулировать по своему усмотрению, то, зная их, всегда можно определить значение уровня дохода ( Y ), процентной ставки (г) и валютного курса (Е), при которых все три сектора находятся в равновесии. Графически это показывается кривыми IS , LM , BP , сведенными на один график (рис. 6.8), которые характеризуют такое состояние открытой экономики, когда реальный, денежный и внешний секторы находятся в равновесии. Одновременное равновесие достигается только в одной точке А, где все три кривые пересекаются. Разумеется, это идеальное состояние открытой экономики, которого никогда не бывает. Полное равновесие достигается в результате действия рыночных сил лишь моментально, затем снова переходит в дисбаланс. Экономика выходит из баланса и, следовательно, требует корректировки. Нетрудно заметить, что LM и ВР кривые имеют положительный угол наклона, показывая прямую связь роста и процентной ставки, тогда как IS кривая — отрицательный, свидетельствующий об обратной взаимосвязи.

X-IM(Y) |

FI

FI

f X-IM Рис . 6.7. Построение кривой ВР

Свойства IS , LM , ВР кривых

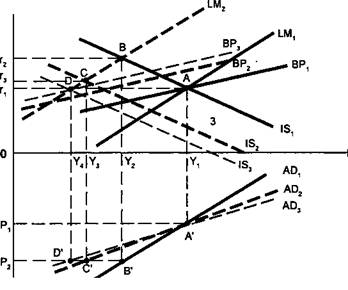

Кривая IS всегда имеет отрицательный угол наклона, поскольку при снижении процентной ставки растут инвестиции, в результате чего уровень дохода тоже должен быть выше, чтобы обеспечить возрастающий уровень зависящих от него импорта и сбережений, обеспечив тем самым сохранение равновесия в реальном секторе (рис. 6.9). Слева от кривой IS сумма инвестиций и экспорта превышает сумму сбережений и импорта, справа имеет место обратная ситуация. Угол наклона IS кривой показывает соотношение предельной склонности к сбережению и изменению процентной ставки. Чем ближе кривая к вертикали, чем больше угол ее наклона, тем выше предельная склонность к сбережению либо тем менее чувствителен объем инвестиций к изменению процентной ставки: для несущественного роста инвестиций требуется большое падение процентной ставки. Напротив, чем меньше угол наклона кривой IS 3 , тем ниже предельная склонность к сбережению или инвестиции очень чувствительны к изменению процентной ставки, в результате чего для нейтрализации даже несущественного снижения процентной ставки требуется значительное увеличение дохода, чтобы реальный сектор оставался в равновесии.

Рис . 6.8. Равновесие в модели IS - LM - BP

Если включить в состав возможных инъекций в экономику ( I + X ) государственные расходы ( G ) или сокращения налогов (Т), то в результате их увеличения или роста экспорта из-за увеличения спроса на него из-за границы кривая функции инъекций (квадрант IV , рис. 6.5) сдвинется влево на величину государственных расходов. Это приведет к перемещению IS кривой (квадрант I ) вправо на величину государственных расходов, помноженную на мультипликатор открытой экономики. IS кривая сдвинется вправо на уровень IS 2 , что будет означать рост доходов до уровня Y 2 при неизменном уровне процентной ставки т } (рис. 6.9). В результате девальвации или снижения курса национальной валюты происходит удорожание и сокращение импорта, в результате чего кривая функции утечки средств (квадрант II , рис. 6.5) переместится вверх на величину сокращения импорта. Но при этом из-за девальвации неизбежно растет экспорт, в результате чего кривая функции инъекций (квадрант IV ) сдвинется вправо на величину роста экспорта. Следовательно, в результате девальвации IS кривая сдвинется опять-таки вправо на уровень IS 2 на величину, равную величине улучшения торгового баланса ( X - IM ), умноженную на мультипликатор открытой экономики. В случае рестриктивной бюджетной политики и роста валютного курса национальной валюты воздействие на IS кривую противоположное: она перемещается влево на уровень IS , что однозначно свидетельствует о сокращении уровня дохода при неизменной процентной ставке.

Величина мультипликатора в открытой экономике зависит, как известно, от предельной склонности к потреблению и к импорту. Рост ставки налога увеличит утечку средств из системы, сократит размер мультипликатора и увеличит угол наклона IS кривой. Напротив, сокращение налоговой ставки уменьшит утечку средств из системы, что увеличит мультипликатор и уменьшит угол наклона IS кривой. Таким образом, экспансионистская бюджетная политика, предусматривающая рост государственных расходов и/или сокращение налогов, приводит к перемещению IS кривой вправо и/или уменьшению угла ее наклона. Рестриктивная бюджетная политика приводит к перемещению IS кривой влево и/или увеличению угла ее наклона.

Кривая LM всегда имеет положительный угол наклона, поскольку чем выше процентная ставка, тем меньше спекулятивный спрос на деньги и тем выше предложение денег в трансакционных целях, что может быть только при возрастающем уровне дохода (рис. 6.10). Слева от нее предложение денег превышает спрос на них; справа, напротив, спрос на деньги больше их предложения. Угол наклона LM кривой показывает чувствительность спроса на деньги по отношению к изменению уровня дохода и процентной ставки. В монетаристской концепции открытой экономики спрос на деньги практически полностью зависит от уровня дохода, составляет постоянную долю от дохода. Поэтому LM кривая в любом случае имеет очень большой угол наклона или в экстремальном случае даже вертикальна LM r В кейнсиан- ской концепции спрос на деньги зависит от уровня процентной ставки и, соответственно, LM кривая имеет небольшой угол наклона, а в экстремальном случае может быть горизонтальной, как LM 2 .

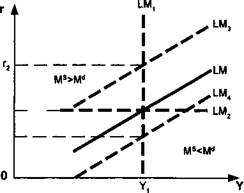

Рост предложения денег центральным банком сдвинет кривую M s (квадрант III , рис. 6.6) вниз и влево, что приведет к перемещению кривой LM вправо вниз на уровень LM 4 (рис. 6.10). Рестриктив- ная денежная политика произведет обратный эффект: кривая сместится вверх и влево на уровень LM 3 . Аналогичная ситуация возникнет при падении курса национальной валюты или ее девальвации: уровень внутренних цен из-за роста цен на импортные товары возрастет, что увеличит трансакционный спрос на деньги и, следовательно, сдвинет кривую M d T (квадрант II , рис. 6.6) вниз. Это, в свою очередь, передвинет LM кривую на уровень LM 3 (рис. 6.10).

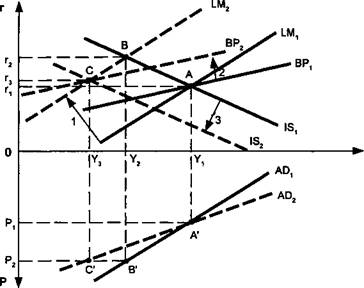

Свойства ВР кривой особенно важны, поскольку она непосредственно выражает взаимосвязь национальной и международной экономики, а ее перемещения зависят от других важнейших параметров международной экономики, таких как динамика валютного курса и режим международного движения капитала. ВР кривая всегда имеет положительный угол наклона, поскольку чем выше доходы и, следовательно, импорт, тем больше дефицит торгового баланса и тем выше должна быть процентная ставка, чтобы обеспечить достаточный приток иностранного краткосрочного капитала для его финансирования (рис. 6.11). Слева от ВР кривой находится область, в которой платежный баланс дефицитен, справа — в которой он положителен. Если валютный курс в стране плавающий, то его сокращение либо девальвация фиксированного курса приведут к росту экспорта и падению импорта, в результате чего кривая ( X - IM ) поднимется наверх (квадрант II , рис. 6.7), что при прочих равных условиях будет означать смещение ВР кривой вправо вниз на уровень ВР Г

Рис . 6.10. Свойства кривой LM

При фиксированном валютном курсе наклон ВР в критической степени зависит от уровня открытости страны с точки зрения международного движения капитала. Таковых четыре: полная немобильность капитала, высокая немобильность капитала, неполная мобильность капитала, полная мобильность капитала. При полной немобильности капитала страна запрещает его ввоз-вывоз из страны и ВР 2 кривая вертикальна. С экономической тонки зрения это означает, что процентная ставка внутри страны сильно отличается от среднемировой. Напротив, при разрешении полной мобильности капитала кривая практически горизонтальна ВР 3 . В этом случае любое повышение внутренней процентной ставки приводит к большому притоку капитала из-за рубежа, который возвращает ее на среднемировой уровень, т.е. внутренняя процентная ставка всегда равна мировой. Взаимное расположение ВР и LM кривых также чрезвычайно важно для правильного выбора инструментов экономической политики, обеспечивающих макроэкономическую корректировку, наиболее рациональным путем. Ситуация, когда ВР кривая находится выше LM кривой, говорит о высокой немобильности капитала, когда ниже — о его высокой, но неполной мобильности.

Механизм макроэкономической корректировки в рамках IS - LM - BP модели включает использование двух инструментов макроэкономической политики — бюджетной и денежной, — может осуществляться в рамках широкого спектра подходов правительства конкретной страны к движению капитала — от полной свободы до полного запрета, — при том, что оно может устанавливать как фиксированный, так и плавающий режим валютного курса. Корректировка в условиях комбинации каждого из этих инструментов с каждым из типов политики движения капитала и валютного курса имеет свои особенности. Более того, наряду с крайними существуют многочисленные промежуточные варианты экономической политики (ползущая фиксация валютного курса, частичные ограничения на международное движение капитала и т.д.), которые еще более осложняют IS - LM - BP модель. Ниже будут рассмотрены только наиболее типичные случаи макроэкономической корректировки в ее рамках.

Итак, механизм параллельного достижения внутреннего и внешнего баланса описывается IS - LM - BP моделью, представляющей собой одну из кейнсиан-ских моделей открытой экономики. Она показывает такое соотношение уровня доходов и процентной ставки, при котором обеспечивается одновременное равновесие в трех секторах — реальном, денежном и внешнем, — которое может достигаться путем отдельного или одновременного использования инструментов государственной экономической политики — бюджетных расходов, регулирования денежной массы и валютного курса. IS - LM - BP модель показывает способы установления макроэкономического равновесия в реальном секторе, когда утечка средств из системы в виде сбережений и расходов на импорт равна инъекциям средств в систему в виде инвестиций и доходов от экспорта; в денежном секторе, когда спрос на деньги в трансакционных и спекулятивных целях равняется их предложению; во внешнем секторе, когда дефицит текущего (торгового) баланса покрывается чистым притоком краткосрочного капитала из-за рубежа. Государственные расходы и предложение денег являются инструментами экономической политики, которыми правительство может манипулировать по своему усмотрению. Зная их, всегда можно определить значение уровня дохода ( Y ), процентной ставки (г) и валютного курса (Е), при которых все три сектора придут в равновесие. Серьезный недостаток IS - LM - BP модели заключается в том, что она не предусматривает возможности изменения внутреннего уровня цен (инфляции), тогда, как будет показано ниже, любое увеличение бюджетных расходов или денежной массы вместо того, чтобы вести к росту производства, может вызвать рост цен.

3. Совокупный спрос и совокупное предложение в открытой экономике ( AS - AD модель)

Базовая кейнсианская модель влияния роста расходов на увеличение доходов государства с открытой экономикой исходила из допущения о неизменности всех цен в экономике (отсутствия инфляции, постоянства процентной ставки, стабильности валютного курса), в результате чего автоматической корректировки экономики практически быть не могло. Расширяющая ее IS - LM - BP модель предусматривает возможность изменения процентной ставки и валютного курса, т.е. возможность автоматической адаптации денежного и внешнего секторов к изменяющимся макроэкономическим условиям просто через изменение цен денег и национальной валюты. Наконец, излагаемая ниже модель совокупного спроса и совокупного предложения ( AD - AS модель) дополняет предыдущую модель возможностью изменения цен и в реальном секторе. Она показывает, как во всех трех секторах — реальном, денежном и внешнем — макроэкономический баланс может достигаться автоматически, без вмешательства государства и без использования им каких-либо инструментов экономической политики.

Структура модели

По своей структуре AD - AS модель весьма близка к только что рассмотренной IS - LM - BP модели. Так же как и IS - LM - BP модель, она основана на допущении о плавающей процентной ставке, предусматривает возможность существования как фиксированного, так и плавающего валютного курса. Инструментами корректировки по-прежнему являются баланс инвестиций-сбережений ( IS ), спроса-предложения денег ( LM ), правительственных доходов-расходов ( G - T ), с целью корректировки — улучшения платежного баланса (ВР). Главные отличия заключаются в том, что AD - AS модель предусматривает возможность изменения цен, добавляет в число инструментов макроэкономической корректировки агрегированное предложение ( AS ) и в числе целей корректировки заменяет уровень дохода ( Y ) на агрегированный спрос ( AD ) (табл. 6.2).

Таблица 6.2

Структура теоретических моделей открытой экономики

|

Модель доходов-расходов |

IS-LM-BP модель |

AD-AS модель |

|

Допущения |

Цены, Р |

Фиксированные |

Плавающие |

|

Валютный курс, Е |

Фиксированный |

Фиксированный / плавающий |

||

Процентная ставка, г |

Фиксированная |

Плавающая |

||

Инструменты |

Инвестиции-сбережения, IS |

|||

|

Спрос-предложение денег, LM |

|||

|

Правительственные доходы-расходы, G - T |

|||

|

|

Агрегированное предложение, AS |

||

Цели |

Доход, Y |

Агрегированный спрос, AD |

||

|

|

Торговый баланс, CAB |

Платежный баланс, ВР |

|

Графически AD - AS модель показывает такое соотношение между уровнем дохода ( Y ) и существующим уровнем цен (Р) (а не процентной ставки, как это было в IS - LM - BP модели), при котором совокупный спрос на товары и услуги в стране в целом равен их совокупному предложению.

@ Совокупный спрос ( aggregate de mand , AD ) — спрос, предъявляемый на все товары, находящиеся в распоряжении страны, при существующем общем уровне цен.

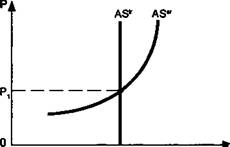

Принципиальное различие между спросом на индивидуальный товар, изучаемым в рамках общей экономической теории, и совокупным спросом заключается в том, что совокупный спрос предъявляется на все товары в экономике, т.е. реальный ВНП, а под уровнем цен понимается соответствующий совокупный показатель уровня цен, например дефлятор ВНП. Графическое построение AD кривой в принципиальной степени зависит от степени открытости экономики и существующего в ней режима валютного курса. Поэтому совокупный спрос, вытекающий из IS - LM - BP модели, оказывается разным в закрытой экономике, в открытой экономике с фиксированным валютным курсом и в открытой экономике с плавающим валютным курсом.