Перечень учебников

Учебники онлайн

9.3. Доходы бюджета и налоговая система

Налоги - обязательные платежи в бюджет или во внебюджетный фонд, осуществляемые плательщиками в законодательно установленном порядке.

История налогов насчитывает тысячелетия, в течение которых они претерпели существенные изменения от жертвоприношений и принудительных повинностей до современных цивилизованных обязательных государственных сборов.

Налоговая система должна соблюдать следующие принципы:

- обязательность и всеобщность налогообложения физических и юридических лиц;

- стабильность и динамика налоговой ставки;

- административная и финансовая ответственность налогоплательщиков за сокрытие доходов и своевременность уплаты налогов.

Налогом облагаются доходы населения (физических лиц) и фирм (юридических лиц). С доходов население уплачивает подоходный налог, ставка которого, как правило, колеблется в значительных пределах в зависимости от получаемого дохода.

Объектом налогообложения корпораций является прибыль, некоторые виды налогов включаются в издержки производства и обращения (так называемые социальные налоги: в пенсионный фонд, медицинское страхование, в фонд занятости и т.д.).

В настоящее время социальные налоги объединены в единый социальный налог (ЕСН) и составляют 26% к фонду оплаты труда.

Существенную долю в доходах бюджета составляют налоги в форме надбавок к ценам на товары и услуги (акцизы, налог на добавленную стоимость, налог с продажи и т.п.).

В зависимости от методов формирования различаются прямые и косвенные налоги. Прямые налоги – это налоги, взимаемые непосредственно с доходов налогоплательщика или от стоимости имущества (подоходный налог, налог на прибыль, земельный налог и др.).

Косвенные налоги – это налоги на товары и услуги, устанавливаемые в виде надбавок к цене или тарифу (налог на добавленную стоимость, акцизы, таможенные пошлины, на сделки с недвижимостью и ценными бумагами и др.).

К основным видам налогов относится подоходный налог, который вычитается из доходов налогоплательщиков по установленной норме, называемой налоговой ставкой (размер налога на единицу обложения). В России с 2001г. действует самая низкая в мире ставка в размере 13%, независимо от величины дохода. Платежи осуществляются в течение года, но окончательный расчет делается по итогам года. Для этого налогоплательщики – физические лица, имеющие различные источники доходов, в установленные сроки представляют декларацию о доходах за год.

Значительную долю в доходах бюджета занимает налог на прибыль корпораций (фирм, предприятий), т.е. юридических лиц. Обложению налогом подлежит чистая прибыль фирмы. При этом в различных странах существуют различные подходы по обложению налогом той части прибыли, которая направляется на выплату дивидендов акционерам (пайщикам). Полученные дивиденды рассматриваются как доход физического лица, и облагается подоходным налогом, сначала эта сумма дивидендов облагается корпоративным налогом как часть прибыли фирмы. Таким образом, происходит двойное налогообложение. Эта схема действует в США, Швеции, Швейцарии, России и др. Ставки этого налога по разным странам различны. В США – 34%, Японии – 60-65%, Германии – 48-52%, в России с 2002 года эта ставка снижена с 35 до 24%.

В странах с высокоразвитой рыночной экономикой значительную долю в доходах бюджета занимают поимущественные налоги – налог на имущество, дарение и наследство. В Российской экономике этот налог занимает пока незначительную роль.

Большую роль в формировании дохода бюджета играют налоги на товары и услуги, т.е. косвенные налоги. Прежде всего, таможенные пошлины, акцизы и налог на добавленную стоимость (НДС). Акцизы и таможенные пошлины устанавливаются в определенных величинах по различным товарам, НДС определяется процентной ставкой от суммы добавленной стоимости к поступившим в распоряжение фирм предметов труда. Каждый налогоплательщик включает эту сумму в цену своего товара, который движется по цепочке вплоть до конечного потребителя. Всю тяжесть этого налога несет конечный потребитель. Размер НДС по различным странам колеблется от 10 до 38%. (НДС впервые был введен во Франции в 1958г.). В России эта ставка составляет по продуктам питания первой необходимости 10 %, а по промышленным товарам и некоторым продовольственным товарам – 18%.

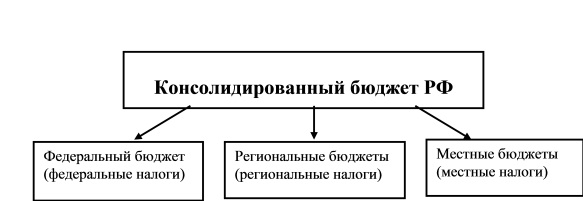

Это – основные налоги. Но наряду с ними существуют разнообразные местные налоги и сборы. В их числе такие, как: налог на местную символику, на перепродажу автомобилей и компьютерной техники, налог на содержание муниципальной милиции, за уборку территории, с владельцев собак и т.п. Их общее число в России узаконено - 22 вида, для сравнения, в Германии – до 42 видов. В зависимости от устройства бюджета существуют федеральные, региональные и местные налоги, которые поступают в соответствующие бюджеты. Какие виды налогов примут тот или иной статус – эти вопросы решаются Государственной Думой и устанавливаются в законодательном порядке (рис. 9.1).

Для обеспечения дифференсации доходов населения, стимулирования (или дестимулирования) развития отдельных отраслей экономики государством могут быть применены различные методы установления налоговых ставок (величин налогообложения):

а) прогрессивные ставки налогообложения означают, что сумма налога возрастает быстрее, чем прирастает доход, т.е. имеется несколько шкал налоговых ставок для различных по величине доходов (например, подоходный налог в РФ, действующий до 2001г.);

б) пропорциональный налог означает, что поступления имеют одинаковую часть от любой величины дохода (например, подоходный налог в размере 13% от любой величины дохода, который действует с 2001г.);

в) регрессивный налог характеризуется взиманием более высокого процента с низким доходом и меньшего процента с высоких доходов. Это такой налог, который возрастает медленнее, чем совокупный доход. Однако в экономике применяется редко.

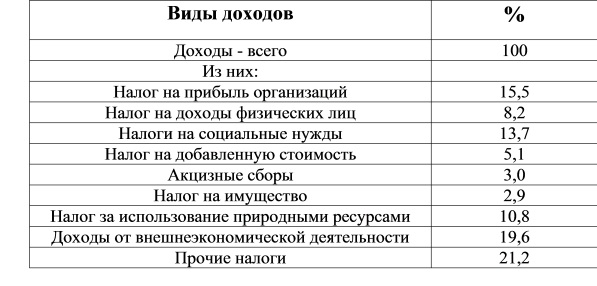

Структура налоговых поступлений по годам меняется незначительно. В табл. 9.2 приведена их структура за 2005 год.

Таблица 9.2

Структура налогов в консолидированном бюджете за 2005 год

1) обеспечение финансирования государственных расходов (фискальная функция);

2) поддержание социального равновесия путем прогрессивного налогообложения лиц с высокими доходами (социальная функция);

3) государственное регулирование экономики (регулирующая функция).

Главная функция налогов – это пополнение государственной казны, т.е. обеспечение финансирования общественных расходов. Но наряду с этой функцией налоги являются важнейшим экономическим инструментом регулирования общественного производства и обеспечения социальных гарантий.

Налоги играют важную роль в социальной жизни. Проблему налогов обсуждают на различных уровнях общественной жизни – от домашних хозяйств до парламентов и правительств. Вводятся различные системы налогообложения, направленные на их совершенствование. Так, для обеспечения социального равновесия вводится прогрессивное налогообложение, которое заключается в том, что получающие большие доходы платят налог по высоким ставкам налога. Например, в настоящее время в Правительстве РФ рассматривается налог на имущество или, как некоторые предлагают назвать налогом на роскошь. Кроме того, предусматриваются законодательными актами налоговые льготы для смягчения социального неравенства многодетным и малоимущим семьям, переселенцам из-за границы.

Налоги выступают в роли одного из рычагов регулирования экономической активности, воздействия на процесс воспроизводства. Дифференциацией налоговых ставок и представлением льгот обеспечиваются приоритеты тем или иным отраслям экономики (производство жизненно важных товаров и продовольствия, медикаментов и т.д.). С помощью налоговых льгот государство оказывает существенное влияние и на территориальное размещение производительных сил, создание объектов инфраструктуры и т.д.

Для преодоления экономического застоя государство посредством налоговых льгот стимулирует капиталовложения, создает благоприятные условия для расширения совокупного общественного спроса, как на потребительские, так и инвестиционные товары.

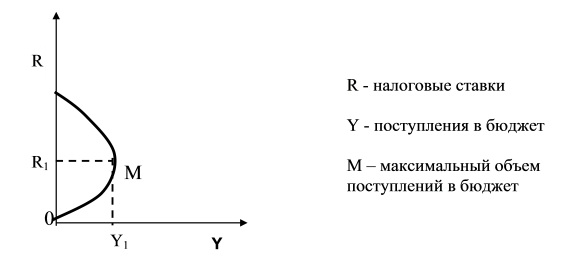

Налоги способны сыграть существенную роль в решении проблемы стабилизации и подъема экономики. Для этого необходимо создать благоприятные условия для подъема деловой активности и через налоговую систему. С одной стороны, рост налоговых ставок, на первых порах пополняет бюджетные ресурсы, далее неизбежно и быстро ведет к снижению доходов бюджета. Это связано с тем, что непомерный налоговый пресс приводит к спаду деловой активности, вызывает свертывание производства, а отсюда – уменьшение налогооблагаемой базы.

Американский экономист А.Лаффер доказал, что в результате снижения налогов обеспечивается экономический подъем и рост доходов государства. Согласно его рассуждениям, чрезмерное повышение налоговых ставок на доходы фирм отбивает у последних стимулы к инвестициям, тормозит научно-технический прогресс, замедляет экономический рост, что, в конечном счете, ведет к снижению поступлений в бюджет (рис. 9.2).

Проблема налогов – одна из наиболее сложных в практике осуществления экономической реформы в России. Эта сложность усугубляется еще и тем, что в предыдущие годы развития общества к налогам сложилось негативное отношение и, кроме того, нынешняя экономика России пока не базируется на подлинно рыночных отношениях. Приходится заново создавать теорию и практику налогообложения в стране. Конечно, нельзя сбрасывать со счетов огромный опыт зарубежных стран. Но его использование в условиях России серьезно затруднено в силу особенностей развития экономики России. История человечества не знает такого прецедента экспериментирования в течение 75 лет командно-распределительного механизма. С 1992 года налоговая система претерпевает коренные изменения. Налоговая система в России практически создается заново. Опыт налоговой системы в России выявил существенные недостатки. Поэтому было принято решение о создании Налогового кодекса, который был подготовлен Правительством и представлен в Государственную Думу для утверждения. После десятилетних дебатов и дискуссий Налоговый кодекс наконец принят парламентом (сначала первая часть, а затем и вторая часть). Однако налоговая система постоянно изменяется в целях ее совершенствования.

© uchebnik-online.com