Перечень учебников

Учебники онлайн

Глава 12 Программирование денежного сектора

Митрич:

— Вот кто поглупей, али баба, да не может сам деньги в дело произвесть, он и несет в банку, а они, в рот им ситного пирога с горо хом, цапают да этими денежками да и облупля ют народ-то. Штука умственная!

Л. Толстой. "Власть тьмы"

Ключевые понятия

- Баланс центрального банка

- Банки

- Валютные активы

- развития

- принимающие депозиты

- специализированные

- Дифференциал процентных ставок

- Международные активы ЦБ

- Монетарное золото

- Мультипликатор

- Небанковские финансовые институты

- Обзор денежной сферы

- Резервная позиция в МВФ

- Скорость обращения денег

- Соотношения

- резервы/депозиты

- наличные/депозиты

- наличные/широкие деньги

- широкие деньги/ВВП

- Специальные права заимствования

- Факторы, влияющие на ликвидность

1. Структура денежного сектора

Практическое программирование денежного сектора начинается со сбора соответствующей фактической и статистической информации и ее первоначальной обработки. Денежный сектор, который, как уже упоминалось, может также называться банковской или финансовой системой, является главным связующим звеном всех остальных секторов экономики друг с другом, обычно лучше, чем другие сектора, он обеспечен статистической информацией и лучше поддается регулированию с помощью имеющихся в распоряжении правительства инструментов.

Уровни денежной системы

Начиная программирование, необходимо прежде всего понять, из каких элементов состоит денежная система в дан-ной стране (табл. 12.1). В большинстве стран она двухуровневая — центральный банк и коммерческие банки. С институциональной точки зрения во главе ее обычно стоит центральный (государственный) банк или другой институт (например, валютное правление), исполняющий функцию денежных властей, главная функция которых заключается в регулировании денежного обращения. ЦБ может быть самостоятельным и не зависеть от правительства, а может быть интегрирован в правительственную систему и подчиняться его решениям, исходящим обычно от министерства финансов. Понять реальное место ЦБ в структуре власти в стране чрезвычайно важно, ибо от этого зависит вся логика поведения денежных властей и денежной системы в целом. Ясное представление об этом позволит четко ответить на три основополагающих для программирования денежного сектора вопроса: кто и как контролирует валютный курс? Кто устанавливает ставку рефинансирования и регулирует процентные ставки? Кто определяет объемы денежной эмиссии? На втором уровне находятся: • Банки, принимающие депозиты ( de posit money banks ), — частные коммерческие банки, главная функция которых — привлекать деньги на депозиты и давать их взаймы под процент. По контролю за уставным капиталом ком мерческие банки могут быть государ ственными, частными и смешанными. Государственных и смешанных КБ, в капитале которых государство играет весомую роль, обычно много в тех странах, где до недавнего времени ЦБ вы полнял функции не только регулирования, но и торговли деньгами, присущую КБ, но потом в рамках проводимых ре форм было решено передать эти функции КБ. По страновой принадлежности капитала коммерческие банки могут быть национальными, иностранными и совместными. Эти классификации важны в силу того, что регулирование банковской деятельности может сильно от личаться для различного типа банков. В наиболее привилегированном положе нии находятся государственные банки, через которые нередко распределяются централизованные кредиты, а наиболее ущемлены в правах обычно иностран ные банки, деятельность которых вся чески ограничивается.

- • Специализированные банки ( speci alized banks ) — коммерческие банки, созданные обычно при участии пра вительства или полностью ему принадлежащие, деятельность которых направ лена на кредитование определенных отраслей экономики. Обычно эти банки пользуются привилегированным пра вовым режимом, работают под жестким контролем правительства в лице минис терства финансов и периодически по лучают прямые переводы из бюджета на пополнение ресурсов. Не удивительно поэтому, что кредитные портфели этих банков нередко начинены неоплаченны ми безнадежными долгами, которые ни когда не будут погашены и должны быть просто списаны. Правительство зачас тую не включает балансы этих банков в консолидированный баланс банковской системы, чтобы не ухудшать ее показа тели в целом, что приводит к существенным искажениям отчетности денежного сектора.

- Банки развития ( development banks ) — находящиеся под жестким го сударственным контролем коммерчес кие банки, созданные с целью долго срочного финансирования структурных реформ. Источником такого финанси рования являются либо иностранные кредиты, либо переводы из государственного бюджета. Эти банки во многих странах являются потенциальным источ ником финансовых проблем, поскольку все их убытки в конечном счете покры ваются за счет бюджета. Банки развития, так же как и специализированные бан ки, зачастую не включаются в отчетность по финансовой системе.

- Небанковские финансовые инсти туты ( non - bank financial institutions ) — весьма значительная группа организаций, занимающихся финансовым бизнесом, но не являющихся банками и не подпадающих под банковское регулиро вание. Обычно регулированием деятель ности этого типа организаций занимается само правительство через министерство финансов, и их отчетность, соответст венно, не включается в консолидированную отчетность денежного сектора. Создание, например, финансовых компаний обычно связано с тем, что банки стремятся вывести часть своих опера ций — зачастую наиболее прибыль ных — из-под жесткого банковского регулирования. В числе таких институтов также инвестиционные и страховые компании, кредитные союзы, всевозможные кредитные ассоциации и даже почтовые отделения, которые во многих развивающихся странах принимают депозиты населения. Отчетность этих организа ций сильно различается, и, как показы вает опыт, они могут быть источником сильных финансовых потрясений в эко номике в целом, поскольку тенденции их развития отследить крайне сложно.

Таблица 12.1 Институциональная структура денежного сектора

Регулирование |

Финансовые институты |

Принадлежность |

|

Денежные власти (центральный банк) |

Банки, принимающие депозиты |

Коммерческие банки |

Государственные |

Частные |

|||

Смешанные |

|||

Национальные |

|||

Иностранные |

|||

Совместные |

|||

Специализированные банки |

Государственные |

||

Смешанные |

|||

Банки развития |

Государственные |

||

Смешанные |

|||

Соответствующие агентства правительства |

Небанковские финансовые институты |

Финансовые компании |

Частные |

Инвестиционные компании |

Частные |

||

Кредитные союзы |

Частные |

||

Страховые компании |

Частные |

||

Пенсионные фонды |

Частные |

||

Государственные |

|||

В идеале данные по денежной систе ме должны охватывать все перечисленные группы финансовых организаций и аккумулироваться либо в центральном банке, либо в статистических органах. На практике ни в одной стране этого не происходит, и в целях микроэкономи ческого программирования оперировать приходится только данными по консо лидированной банковской системе, де лая приблизительные оценки объемов финансовых операций вне банковской системы. Если возможно, делаются пе ресчеты с целью добавить, например, консолидированные балансы финансо вых компаний к консолидированному балансу коммерческих банков. Расши рять определение денежного сектора имеет смысл только за счет данных о тех финансовых организациях, за деятельностью которых в распоряжении пра вительства имеются хоть какие-нибудь инструменты наблюдения, регулирова ния и контроля.

Процентные ставки

Важной частью прогноза денежного сектора является определение тенден ции развития национальных процент ных ставок, а также дифференциала между национальными и международ ными процентными ставками.

@ Дифференциал процентных ста-вок ( interest rate differential ) — различия в уровне процентных ставок между дан ной страной и ее торговыми партнера ми, которые могут повлиять на уровень валютного курса в соответствии с теори ей паритета процентных ставок.

Обычно сравниваются процентные ставки по сберегательным депозитам одинаковой длительности, поскольку они в наибольшей степени связаны с населением и близки к индексу потре бительских цен. Для оценки изменения процентной ставки рассчитывается час тное суммы процентной ставки внутри страны (|' л ) и этой же процентной ставки, помноженной на изменение валютного курса (АЕ) (коэффициент), и процентной ставки за рубежом (г):

'V 1 + ж) т Ai

(12.1) |

1991

1992

1993

1994

1995

1996

Обычно берется соотношение национальной процентной ставки по 3-месяч ным депозитам или 6-месячным депози там в национальной валюте и ставки ЛИБОР также по 3-месячным или 6-месячным депозитам в долларах. Теоретически в открытой экономике без ограничений на движение капитала национальная процентная ставка должна соответствовать мировой. Дифференци ал процентных ставок, обычно выража ющийся в превышении национальной ставки мировой, возникает в связи с по литическими рисками, существующими в стране приложения капитала, различного рода препятствиями на пути репат риации капитала, рисками проектного финансирования.

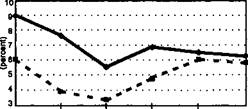

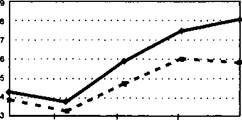

На рисунке 12.1 а, б показана национальная процентная ставка по депози там в национальной валюте (сплошная линия) и ставка по депозитам в долларах (ЛИБОР), предлагаемая на лондонском межбанковском рынке (штриховая линия). Если дифференциал увеличивается, это означает, что доверие инвесторов к данной стране падает: они хотят по лучать более высокую оплату в виде процента за вложенный капитал и вклю чают стоимость риска в процент, под который они готовы вложить капитал (рис. 12.1 а). Обычно расширение дифференциала означает, что участники финансового рынка видят потенциальные проблемы в экономическом развитии страны. В подавляющем большин стве случаев в странах со стабильной экономикой и хорошими перспектива ми экономического развития дифферен циал между национальными мировыми процентными ставками сокращается (рис. 12.1 б).

Итак, в большинстве стран банков ская система является двухуровневой и состоит из центрального банка и ком мерческих банков. Главная функция ЦБ или другого института, исполняющего функцию денежных властей, заключает ся в регулировании денежного обраще ния. На втором уровне находятся банки, принимающие депозиты, — частные коммерческие банки, главная функция которых — привлекать деньги на депо зиты и давать их взаймы под процент; специализированные банки — коммерческие банки, созданные обычно при участии правительства или полностью ему принадлежащие, деятельность которых направлена на кредитование опре деленных отраслей экономики; банки развития — находящиеся под жестким государственным контролем коммерчес кие банки, созданные с целью долго срочного финансирования структурных реформ; небанковские финансовые ин ституты — организации, занимающиеся финансовым бизнесом, но не являющи еся банками и не подпадающие под бан ковское регулирование. Важной частью прогноза денежного сектора является определение тенденции развития нацио нальных процентных ставок, а также дифференциала между национальными и международными процентными ставками — различия в уровне процентных ставок между данной страной и ее торго выми партнерами, которые могут по влиять на уровень валютного курса в соответствии с теорией паритета про центных ставок.

2. Представление агрегатов

В целях макроэкономического про граммирования, для того чтобы избежать существенных искажений, используют ся исключительно первоисточники — баланс центрального банка и составля емый им консолидированный баланс коммерческих банков с поправкой на те финансовые институты, которые в него не включены. Данные двух балансов объединяются в обзор денежной сферы. Термины кредит ( credit ) и требования ( claims ) в большинстве случаев исполь зуются как синонимы. Однако в отдель ных случаях может возникать требование без предоставления кредита, например когда правительство использует оверд рафт своих счетов в ЦБ или КБ для финансирования текущих бюджетных расходов. Правительство просто снимает со своих счетов больше денег, чем на них имеется, что является вполне нор мальной банковской операцией, платит банку за этот овердрафт повышенный процент. В результате у банка возникает требование к правительству без предоставления ему кредита. Таким образом, требование всегда является более широ кой категорией, чем кредит.

Баланс центрального банка

Баланс центрального банка ( central bank balance sheet ) основывается на из вестном бухгалтерском тождестве, в со ответствии с которым активы должны бы всегда равняться пассивам (табл. 12.2). Практически всегда каждой статье акти вов должна соответствовать какая-либо статья пассивов. ЦБ может располагать двумя типами активов: международными активами и внутренними активами.

Международные активы ЦБ представ ляют собой сумму следующих активов:

- монетарное золото — золото пробы не ниже 995/1000, находящееся в хра нилищах ЦБ, которое в любой момент может быть продано за иностранную ва люту на мировом рынке или междуна родным организациям;

- специальные права заимствования (СДР) — искусственный резервный ак тив, созданный МВФ, который страны получают от МВФ в соответствии с их квотами и который может быть исполь зован для приобретения иностранной валюты, предоставления займов и осу ществления платежей;

- резервная позиция в МВФ — сумма резервного транша страны в МВФ и дол га со стороны МВФ этой стране. Резерв ный транш составляет 25% квоты стра ны в капитале МВФ и может быть получен страной назад практически без каких-либо условий;

- валютные активы — обычно наибо лее значимая часть международных ак тивов, состоящая из требований ЦБ к нерезидентам в форме иностранной ва люты, банковских депозитов, правитель ственных ценных бумаг, других ценных бумаг, финансовых дериватов, акций частных предприятий и требований, воз никающих в результате соглашений между национальным и иностранными ЦБ;

- прочие требования — остаточная категория, включающая все остальные требования в иностранной валюте или ценных бумагах, которые могут быть включены в определение международных активов ЦБ.

Таблица 12.2 Баланс центрального банка

Активы |

Пассивы |

I . Иностранные (активы) резервы Монетарное золото Специальные права заимствования Резервная позиция в МВФ Валютные активы Прочие требования |

III . Резервные деньги Наличные в обращении Резервы КБ наличные в банках депозиты банков в ЦБ ценные бумаги ЦБ Иностранные пассивы Депозиты правительства Прочие чистые статьи |

И.Внутренние активы Кредит правительству Кредит коммерческим банкам учет частных ценных бумаг учет казначейских векселей кредитные аукционы продажа казначейских векселей депозиты в банках Неклассифицированные активы |

|

I +11 = III |

|

Assets |

Liabilities |

I. Foreign assets (reserves) Monetary gold Special Drawing Rights Reserve position in the IMF Foreign exchange assets Other claims |

III. Reserve money Currency outside banks Bank's reserves currency with banks banks deposits with CB central Bank bills Foreign liabilities Central government deposits Other items (net) |

П . Domestic assets Claims on (credit to) central government Claims on (credit to) commercial banks rediscounted commercial paper rediscounted T-bills credit auctions sales of T-bills to banks deposits with banks Unclassified assets |

|

Внутренние активы ЦБ состоят из требований к правительству и требований к коммерческим банкам (КБ). Требования к правительству — это государственный внутренний долг пра вительства перед ЦБ. Эти требования могут состоять из правительственных облигаций и других ценных бумаг, при обретенных ЦБ, кредитов и авансов ми нистерству финансов и овердрафта пра вительства по своим счетам в ЦБ.

В некоторых странах по закону пра вительство может держать свои счета только на счетах ЦБ. Требования к КБ являются окном для финансирования частного сектора за счет ресурсов ЦБ. Сюда относятся обычно переучет ценных бумаг коммерческих банков — ЦБ может их покупать по некоторому кур су, переучет казначейских векселей — покупка ЦБ долговых обязательств правительства, проведение кредитных аукционов по распределению централизованных кредитов, продажа коммерческим банкам казначейских векселей правительства и депозиты ЦБ в коммерческих банках. Нетрудно видеть, что все эти операции в той или иной степени являются инструментами денежной политики. В числе требований ЦБ к КБ отдельно показываются требования в иностранной валюте, т.е. практически валютные депозиты ЦБ в коммерческих банках. Этот параметр важен для правильной оценки чистых международных резервов ЦБ. В целом требования к КБ представляют собой заемные средства КБ. Неклассифицированные активы состоят из активов, которые не удалось однозначно отнести ни к одному из их вышеперечисленных видов.

В пассиве ЦБ находятся резервные деньги — исходный элемент создания денежной массы, возникающий в результате приобретения ЦБ своих активов. Резервные деньги состоят из наличных денег, выпущенных в обращение, и резервов КБ (наличные в кассах коммерческих банков и депозиты КБ в ЦБ), а также ценных бумаг ЦБ, если таковые выпускаются. Резервные деньги можно считать наличным элементом денежной массы, который создается и непосредственно контролируется ЦБ. Хотя по определению резервные деньги должны равняться сумме иностранных и внутренних активов ЦБ, три компонента исключаются из резервных денег, поскольку не являются ни наличными деньгами, ни банковскими резервами. Это иностранные пассивы (все обязательства ЦБ перед нерезидентами, включая депозиты иностранных ЦБ, кредит МВФ и пр.); депозиты центрального правительства в ЦБ (рабочие балансы министерства финансов и других министерств в ЦБ); прочие чистые статьи, которые состоят из капитальных счетов — основных фондов ЦБ и его прибыли, счетов переоценки, возникающей в связи с изменением валютного курса, и неквалифицированных пассиbob , включая статистические пропуски и ошибки.

Пример 12.1Беларусь: баланс Центрального банка, 1993-1996 гг. (млрд. руб., на конец периода)

|

1993 г. |

1994 г. |

1995 г. |

Март 1996 г. |

Иностранные активы |

26 |

1 071 |

4 336 |

4 889 |

монетарное золото |

3 |

124 |

500 |

564 |

СДР |

0 |

0 |

0 |

0 |

резервная позиция в МВФ |

2 |

82 |

334 |

376 |

валютные активы |

20 |

824 |

3 335 |

3 761 |

прочие требования |

1 |

41 |

167 |

188 |

Внутренние активы |

98 |

2 735 |

6 859 |

7 227 |

кредит правительству |

10 |

1 300 |

4 530 |

4 585 |

кредит коммерческим банкам |

88 |

1 435 |

2 329 |

2 642 |

Активы-пассивы |

124 |

3 806 |

11 195 |

12 116 |

Резервные деньги |

78 |

979 |

5 380 |

6 096 |

наличные в обращении |

50 |

757 |

3 779 |

3 989 |

резервы КБ |

28 |

222 |

1 601 |

2 107 |

Иностранные пассивы |

65 |

1 179 |

3 316 |

3 699 |

Депозиты правительства |

12 |

794 |

1 456 |

1 000 |

Прочие чистые статьи |

-31 |

854 |

1 043 |

1 321 |

Меморандум |

|

|

|

|

Чистые иностранные активы |

-39 |

-108 |

1 020 |

1 190 |

Чистые требования к правительству |

-2 |

506 |

3 074 |

3 585 |

Размер резервных денег является основным регулятором финансовой сис темы. Теоретически, изменяя свои активы, ЦБ может регулировать размер резервных денег, устанавливая резервные требования для коммерческих банков. Однако, поскольку в составе резервных денег есть компонент наличных денег вне банков, который в абсолютном вы ражении обычно превосходит резервы КБ, изменение активов ЦБ необязательно приведет к аналогичному изменению резервных денег.

В рамках баланса ЦБ (пример 12.1) можно выделить следующие аналити чески важные показатели в чистом вы ражении:

- чистые иностранные активы = ино странные активы + требования ЦБ к КБ в иностранной валюте — иностранные пассивы -/+ счет переоценки, в зависи мости от того, повысилась или понизи лась курсовая стоимость иностранных активов;

- чистые требования к правительст ву = требования к правительству — де позиты правительства;

- валовой кредит коммерческим бан кам.

Консолидированный баланс коммерческих банков

Консолидированный баланс коммер ческих банков ( consolidated balance sheet of commercial banks ) является способом агрегированного представления балан сов всех КБ страны (табл. 12.3). Так же как и баланс ЦБ, он состоит из активов, показывающих направления использования средств, и пассивов, показываю щих их источники. Составляющие акти вов следующие:

- • Резервы КБ — наличные деньги в кассах КБ и их депозиты в ЦБ, которые, в свою очередь, делятся на обязатель ные, размер которых определяется ЦБ директивно, и избыточные, которые КБ хранят в ЦБ по своему усмотрению.

- Иностранные активы — депозиты в иностранных банках, экспортные бил- лы, иностранные ценные бумаги, займы и авансы нерезидентам. Иностранные активы возникают в распоряжении КБ обычно в связи с тем, что они играют важную роль в финансировании и расчетах по международной торговле и инвес тициям. Для КБ такие активы являются дополнительным источником ликвидно сти в той степени, в какой они могут быть проданы ЦБ в обмен на нацио нальную валюту.

- Требования к государственному сектору состоят из требований к цент ральному правительству (государствен ные ценные бумаги, кредиты и авансы правительству) и требований к государ ственным предприятиям (кредитов и авансов нефинансовым предприятиям, находящимся в государственной собст венности). Выделение кредита прави тельству отдельной строкой чрезвычайно важно для определения размеров финан сирования банковской системой дефи цита государственного бюджета.

- Требования к частному сектору включают все кредиты остальным эко номическим нефинансовым институтам, за исключением государственных.

- Неклассифицированные активы — все остальные активы.

Составляющие пассивов консолиди рованного баланса КБ следующие:

- Кредит ЦБ — учетная единица дол жника строки требований к частному сектору в балансе ЦБ.

- Иностранные пассивы — все обязательства КБ перед нерезидентами, включая депозиты нерезидентов и обя зательства перед иностранными банка ми-корреспондентами.

- Депозиты государственного секто ра — депозиты в КБ центрального пра вительства и государственных пред приятий.

- Депозиты частного сектора — обя зательства КБ перед другими экономи ческими единицами, за исключением ЦБ и правительства, распределенные по степени ликвидности. Наиболее ликвид ными и приравниваемыми поэтому к наличным деньгам являются депозиты до востребования. С них оплачиваются пер сональные чеки и дорожные чеки, получаются наличные деньги в любое время. Срочные и сберегательные депозиты обычно имеют какие-либо ограничения на снятие денег — либо временем (депозит на три месяца), либо суммой (можно снимать не более 300 долл. в день, как, например, по дебетовым карточкам).

- Неклассифицированные пассивы включают счет капитала и другие пас сивы.

Таблица 12.3 Стилизованный консолидированный баланс коммерческих банков

Активы |

Пассивы |

1. Резервы наличные деньги депозиты в ЦБ |

1. Кредит ЦБ |

2. Иностранные активы |

2. Иностранные пассивы |

3. Требования к государственному сектору требования к правительству требования к госпредприятиям |

3. Депозиты государственного сектора депозиты правительства депозиты госпредприятий |

4. Требования к частному сектору |

4. Депозиты частного сектора депозиты до востребования срочные депозиты сберегательные депозиты депозиты в иностранной валюте |

5. Неклассифицированные активы |

5. Неклассифицированные пассивы |

Assets |

Liabilities |

1. Reserves (Vault) cash Deposits with Central Bank |

1. Credit from Central Bank |

2. Foreign assets |

2. Foreign liabilities |

3. Claims on public sector Claims on government Claims on public enterprises |

3. Public sector deposits Covernment deposits Public enterprise deposits |

4. Claims on private sector |

4. Private sector deposits Demand (call) deposits Time deposits Savings deposits Foreign currency deposits |

5. Unclassified assets |

5. Unclassified liabilities |

Таким образом, пассивы КБ представлены в основном депозитами резиден тов, за счет которых КБ предоставляют кредиты (пример 12.2). В аналитичес ких целях могут рассчитываться следую щие показатели в чистом выражении:

- чистые иностранные активы = ино странные активы — иностранные пас сивы;

- чистый кредит правительству = требования к правительству — правитель ственные депозиты;

- чистый кредит частному сектору = кредит частному сектору — депозиты частного сектора.

Пример 12.2

Беларусь: консолидированный баланс коммерческих банков, 1993-1996 гг. (млрд. руб., на конец периода)

|

1993 г. |

1994 г. |

1995 г. |

Март 1996 г. |

Резервы |

123 |

235 |

3 636 |

3 371 |

наличные деньги |

67 |

99 |

2 576 |

2 902 |

депозиты в ЦБ |

56 |

136 |

1 060 |

469 |

Иностранные активы |

172 |

3 223 |

ЗОЮ |

2 255 |

Требования к госсектору |

337 |

3 326 |

9 284 |

10 770 |

требования к правительству |

20 |

211 |

2 001 |

4 004 |

требования к госпредприятиям |

317 |

3 115 |

7 283 |

6 766 |

Требования к частному сектору |

13 |

1 206 |

3 603 |

4 983 |

Неклассифицированные активы |

5 |

50 |

100 |

150 |

Активы-пассивы |

650 |

8 040 |

19 633 |

21 529 |

Кредит ЦБ |

100 |

200 |

100 |

30 |

Иностранные пассивы |

38 |

594 |

1 013 |

937 |

Депозиты госсектора |

ПО |

1 030 |

4 000 |

5 000 |

депозиты правительства |

10 |

30 |

2 000 |

4 000 |

депозиты госпредприятий |

100 |

1 000 |

2 000 |

1 000 |

Депозиты частного сектора |

302 |

6 116 |

14 020 |

15 162 |

! депозиты до востребования |

129 |

1 877 |

6 132 |

5 778 |

i срочные и сберегательные депозиты |

30 |

485 |

2 403 |

4 324 |

депозиты в иностранной валюте |

143 |

3 754 |

5 485 |

5 060 |

Неклассифицированные пассивы |

100 |

100 |

500 |

400 |

Меморандум |

|

|

|

|

Чистые иностранные активы |

134 |

2 629 |

1 997 |

1 318 |

1 Чистый кредит правительству |

10 |

181 |

1 |

4 |

Чистый кредит частному сектору |

-289 |

-4 910 |

-10 417 |

-10 179 |

Агрегированное представление

Баланс ЦБ и консолидированный баланс КБ сводятся в обзор денежной сферы.

• Обзор денежной сферы ( monetary survey ) — способ представления агрегатов денежной сферы, объединяющий балансы всех денежных институтов (табл. 12.4). Он показывает взаимосвязь денежного сектора, пассивы которого представляют собой денежную массу (предложение денег), с остальными сек торами экономики. Он показывает так же ресурсы, имеющиеся в денежной сис теме (чистые иностранные активы и чистые внутренние активы), и их использование (широкие деньги). Факти чески это совокупность всех требований нефинансовых институтов страны к ее финансовым институтам.

Чистые иностранные активы пред ставляют собой сумму чистых между народных активов центрального банка и чистых международных активов ком мерческих банков, включая все осталь ные финансовые институты. Движение средств по этой статье показывает де нежную составляющую взаимодействия национальной экономики с остальным миром. Состав чистых иностранных активов в разных странах различен. Главный компонент активов — между народные резервы, в которые включа ются только те резервы, которые нахо дятся под контролем денежных властей. В отдельных странах коммерческим банкам вообще запрещено иметь активы в иностранной валюте. Тогда все резервы находятся только у центрального банка. Если же коммерческим банкам можно иметь активы в иностранной валюте, то отнесение их к разряду ре зервов зависит от того, до какой степени ЦБ может контролировать инвалют ные активы КБ. Если законодательно установлено, что они могут быть ис пользованы для покрытия межгосудар ственных обязательств страны, тогда такие активы относят к международным резервам. В этом случае КБ выступают просто агентом ЦБ по хранению резервов.

Таблица 12.4 Стилизованный обзор денежной сферы

Активы |

Пассивы |

I . Чистые иностранные активы Чистые международные резервы ЦБ активы пассивы Чистые международные резервы КБ активы | пассивы |

III . Широкие деньги Деньги наличные в обращении депозиты до востребования Квазиденьги срочные депозиты сберегательные депозиты депозиты в иностранной валюте |

П. Чистые внутренние активы Чистый внутренний кредит Чистый кредит правительству кредит (требования к) правительству депозиты правительства Кредит (требования к) госпредприятиям Кредит (требования к) частному сектору Другие чистые статьи Капитальные счета Ревальвация Транзитные статьи Прибыли и убытки |

|

I + II = III |

|

Assets |

Liabilities |

I. Net foreign assets, NFA Net international reserves, NIR, central bank Assets Liabilities Net international reserves, NIR, commercial banks Assets Liabilities |

III. Broad money Money Currency in circulation Demand deposits Quasi-money Time deposits Saving deposits Hard currency deposits |

II. Net domestic assets, NDA Net domestic credit Credit to the government, net Credit to (claims on) the government Government's deposits Credit to (claims on) public enterprises Credit to (claims on) private sector Other items net Capital account Revaluation Items in transit Profit and loss |

|

Определение чистых иностранных активов в обзоре денежной сферы полностью совпадает с их определением в платежном балансе — разность краткосрочных (до 12 месяцев) активов и пассивов. К активам относятся запасы иностранной валюты; требования к иностранным ЦБ и КБ; иностранные казна чейские векселя и облигации, включая облигации Мирового банка; требования по клиринговым и платежным соглашениям; запасы золота и СДР, все средства, полученные от МВФ, вне зависимости от их срока. На практике, однако, к ре зервам принято относить только те ак тивы, которые достаточно ликвидны. Если по закону данной страны золото, например, разрешено продавать только по решению парламента, то ликвидность этого актива значительно ниже, чем в случае, когда золото можно продавать по решению правительства. Неред ко требования в рамках клиринговых соглашений могут оказаться неликвид ными, если расчеты по ним происходят с административными задержками. Лик видность резервов ограничивается также и тем, что по закону некоторых стран национальная валюта должна быть пол ностью или частично обеспечена меж дународными резервами. Значительные колебания в размерах чистых иност ранных активов или чистых междуна родных резервов могут быть вызваны продлением сроков погашения краткосрочных кредитов за пределы 12 ме сяцев в результате реструктуризации внешней задолженности или, напротив, в результате крупных платежей по долгам, срок погашения которых наступил.

Чистые внутренние активы состоят из чистого внутреннего кредита и других чистых статей. В чистый внутренний кредит включаются чистые кредиты правительству, валовые кредиты государственным предприятиям и валовые кредиты частному (неправительственно му) сектору со стороны ЦБ и КБ. Иногда чистые кредиты правительству и ва ловые кредиты государственным предприятиям объединяют в одну статью — чистый кредит нефинансовому госу дарственному сектору. Тем не менее раз деление на две категории весьма же лательно, поскольку правительство в большинстве стран имеет дело только с ЦБ, тогда как государственные предпри ятия могут занимать деньги как у ЦБ, так и у КБ. Крайне важно, чтобы опреде ление центрального правительства, ис пользуемое в денежном обзоре, точно совпадало с его определением в платеж ном балансе и в бюджетном секторе. Кредит правительству может предоставляться для финансирования дефицита бюджета, ЦБ может приобретать казначейские векселя или другие государст венные долговые обязательства. Со своей стороны, правительство может держать депозиты в ЦБ. Важно знать, что во мно гих странах далеко не все кредиты пра вительству со стороны денежной систе мы показываются в денежном обзоре, с одной стороны, и в бюджете — с другой. Часть средств перетекает из денежного сектора в правительственный через все возможные внебюджетные фонды, что нередко замаскировано в статье прочих активов и пассивов.

Валовой кредит частному сектору включает все кредиты, предоставленные финансовой системой негосударственным предприятиям, частным ли цам и негосударственным финансовым институтам. Для лучшего понимания событий, происходящих в кредитовании частного сектора, необходимо изучить распределение кредита по отраслям, по сроку погашения и, самое главное, изменение доли просроченных кредитов в общем кредитном портфеле. Резкий рост, так же как и сокращение этой доли, является одинаково тревожным сигналом. Рост — поскольку он свидетельствует о нездоровой ситуации в банковской системе в целом, сокращение — поскольку оно может означать простой перенос сроков платежей по кредитам, которые вообще могут быть не возвращены никогда, или вытеснение частного сектора с кредитного рынка правительством.

Прочие чистые статьи полностью совпадают с суммой соответствующих строк в балансе ЦБ и КБ. Наиболее важной здесь является статья прибылей и убытков, которая покрывает прибыли и убытки ЦБ и принадлежащих правительству банков. Причины возникновения убытков обычно заключаются в квазифискальных потерях (например, на валютном курсе), которые связаны с деятельностью ЦБ по обслуживанию внешнего долга, которой на самом деле должен заниматься бюджет. Еще один источник потерь ЦБ возникает в силу того, что во многих странах правительство не платит процента по своей задолженности ЦБ, хотя по закону оно обязано его платить, т.е. ЦБ предоставляет правительству беспроцентный кредит, но показывает в своем балансе якобы накопленную прибыль, получаемую от оплаты правительством процента. Когда дефицит бюджета усугубляется, правительство может изъять на его покрытие прибыль ЦБ, которая возникла на бумаге, но которой на самом деле не было,

Пример 12.3 Беларусь: обзор денежной сферы, 1993-1996 гг. (млрд. руб., на конец периода)

|

1993 г. |

1994 г. |

1995 г. |

Март 1996 г. |

Чистые иностранные активы |

95 |

2 521 |

3 017 |

2 508 |

Чистые международные резервы ЦБ |

-39 |

-108 |

1 020 |

1 190 |

активы |

26 |

1 071 |

4 336 |

4 889 |

пассивы |

65 |

1 179 |

3316 |

3 699 |

Чистые международные резервы КБ |

134 |

2 629 |

1 997 |

1 318 |

активы |

172 |

3 223 |

ЗОЮ |

2 255 |

пассивы |

38 |

594 |

1 013 |

937 | |

Чистые внутренние активы |

386 |

6 229 |

20 914 |

22 421 |

Чистый внутренний кредит |

426 |

6 443 |

16 290 |

17 980 |

Чистый кредит правительству |

8 |

687 |

3 075 |

3 589 ! |

кредит правительству |

30 |

1 511 |

6 531 |

8 589 |

депозиты правительства |

22 |

824 |

3 456 |

5 000 |

Кредит госпредприятиям |

317 |

3 115 |

7 283 |

6 766 |

Кредит частному сектору |

101 |

2 641 |

5 932 |

7 625 |

Другие чистые статьи |

-40 |

-214 |

4 624 |

4 441 |

Широкие деньги |

481 |

8 750 |

23 931 |

24 929 |

Деньги |

179 |

2 634 |

9911 |

9 767 |

наличные в обращении |

50 |

757 |

3 779 |

3 989 |

депозиты до востребования |

129 |

1 877 |

6 132 |

5 778 |

Квазиденьги |

302 |

6 116 |

14 020 |

15 162 |

срочные и сберегательные депозиты |

30 |

485 |

2 403 |

4 324 |

депозиты в иностранной валюте |

143 |

3 754 |

5 485 |

5 060 |

Меморандум |

|

|

|

|

валюта/депозиты |

11,6 |

9,5 |

18,8 |

19,0 |

наличные/широкие деньги |

10,4 |

8,7 |

15,8 |

16,0 |

резервы/депозиты |

28,5 |

2,9 |

18,0 |

16,1 |

широкие деньги/ВВП |

49,2 |

49,5 |

20,2 |

20,5 |

денежный мультипликатор |

6,2 |

8,9 |

4,4 |

4,1 |

скорость обращения денег |

2,0 |

2,0 |

5,0 |

4,9 |

Номинальный ВВП |

978 |

17 661 |

118 522 |

121 522 1 |

поскольку фактически правительство процент не платило. Потери государ ственных банков возникают в результате выдачи ими кредитов по политическим мотивам неплатежеспособным пред приятиям.

В рамках обзора денежной сферы активы должны, по определению, равняться пассивам, ее обязательствам. Обязательством выступает вся денежная масса, или широкие деньги, обычно М2. Широкие деньги, по определению, со стоят из узких денег и квазиденег. К понятию узких денег относятся наибо лее ликвидные наличные в обращении и депозиты до востребования, а к понятию квазиденег — менее ликвидные срочные и сберегательные депозиты, а также депозиты в иностранной валюте (пример 12.3).

@ Факторы, влияющие на ликвидность ( factors affecting liquidity ), — аб солютное и относительное изменение показателей обзора денежной сферы в течение года (табл. 12.5). Поскольку показатели денежной сферы являются показателями запасов ( stocks ) на конец периода (года, квартала, месяца), тогда как показатели остальных секторов — показателями потоков ( flows ), то для обеспечения межсекторальной сопоставимости запасы пересчитывают в пото ки. Делается это путем простого вычита ния из данных в обзоре денежной сферы о запасах на конец текущего года запа сов на конец прошлого года, в результа те чего получается поток на текущий год. Например, чтобы узнать изменения чистого внутреннего кредита за 1995 г., надо просто из данных о размерах кре дита на конец 1995 г. вьиесть данные о размере кредита на конец 1994 г. Полу ченные таким образом потоки по каждо му из показателей в абсолютном выра жении сравнивают, соотносят с общей базой. Обычно изменение основных по казателей денежной сферы выражают как процент от широких денег на конец предшествующего периода или как простое процентное изменение данного по казателя за год (пример 12.4).

Таблица 12.5 Факторы, влияющие на денежную ликвидность

Изменения в млн. единиц национальной валюты

I . Чистые иностранные активы

Чистые международные резервы ЦБ Чистые международные резервы КБ

II . Чистые внутренние активы

Чистый внутренний кредит чистый кредит правительств кредит (требования к) госпредприятиям кредит (требования к) частному сектору

Другие чистые статьи

III . Широкие деньги

Деньги Квазиденьги

Ежегодные изменения в процентах

I . Чистые иностранные активы

Чистые международные резервы ЦБ Чистые международные резервы КБ

II . Чистые внутренние активы

Чистый внутренний кредит чистый кредит правительств кредит (требования к) госпредприятиям кредит (требования к) частному сектору

Другие чистые статьи

III . Широкие деньги

Деньги Квазиденьги

Изменения в процентах от запасов широких денег предыдущего года

I . Чистые иностранные активы

Чистые международные резервы ЦБ Чистые международные резервы КБ И. Чистые внутренние активы Чистый внутренний кредит чистый кредит правительств кредит (требования к) госпредприятиям кредит (требования к) частному сектору Другие чистые статьи III . Широкие деньги Деньги Квазиденьги

Аналитические соотношения

Для облегчения анализа в рамках де нежного обзора иногда рассчитываются несколько аналитических показателей:

- • Соотношение "наличные/депози ты" (" currency / deposit ratio ") — отно шение денег в обращении ко всем депо зитам (депозиты до востребования плюс квазиденьги). Рост этого соотношения свидетельствует о падении доверия к банковской системе, в результате чего люди предпочитают наличные деньги записям на их депозитных счетах, за бирают свои депозиты из банков, как говорится, уходят в наличные деньги. Падение этого соотношения говорит об обратной тенденции — росте доверия к банковской системе, поскольку люди кладут все больше денег в банки и не опасаются это делать. В этом случае неизбежно увеличивается кредитный мультипликатор, поскольку с ростом объемов депозитов у банков оказывает ся больше денег для выдачи кредитов. Разумным считается соотношение в пре делах 6-8%.

- • Соотношение "наличные/широкие деньги" (" currency / broad money ratio ") рассчитывается как частное наличных денег в обращении (вне банков) и денежного агрегата М2 и показывает долю наиболее ликвидных наличных денег в общем объеме денег. По мере развития безналичных форм денег (кредитные, дебетовые карточки, чеки и пр.) это соотношение постепенно снижается, по скольку люди держат меньше наличных денег. Разумным считается постепенно снижающееся соотношение в пределах 5-8%.

- Соотношение "резервы/депозиты" (" reserve / deposit ratio ") рассчитывается как отношение резервов КБ (включают наличные деньги в КБ и их депозиты в ЦБ, не путать с международными резер вами) и всех депозитов в КБ и показыва ет степень обеспеченности депозитов имеющимися у КБ резервами. Если соотношение растет, то это может означать как рост стабильности банковской системы, так и сокращение депозитов на фоне стабильного уровня резервов. При падении этого соотношения растет кре дитный мультипликатор, поскольку уве личивается объем депозитов и у банков расширяются возможности выдачи кре дитов. Разумным считается соотношение в пределах 4-6%.

- Соотношение "широкие деньги/ ВВП" (" broad money / GDP ratio ") явля ется величиной, обратной денежному мультипликатору, и показывает степень обеспеченности экономики деньгами. Его рост свидетельствует о замедлении скорости обращения денег и наоборот. Разумным считается соотношение в пре делах 60-80%.

- Мультипликатор ( multiplier ) — со отношение широких и резервных денег, показывающее, какое количество единиц широких денег создается в результате роста на единицу резервных денег, контролируемых ЦБ. Если наблюдается тенденция роста, возможен всплеск инфляции. В странах с низкой инфляцией это соотношение находится в пределах 7-15%.

- Скорость обращения денег ( money velocity ) — соотношение номинального ВВП и широких денег, показывающее скорость обращения одной денежной единицы в течение года. Ускорение обращения денег обычно свидетельствует либо об отставании роста денежной массы от роста экономики, либо о рас кручивании инфляции. В стабильных странах скорость обращения денег составляет 1,5-3%.

Пример 12.4

Беларусь: факторы, влияющие на денежную ликвидность, 1994-1996 гг. |

|||

(млрд. руб., на конец периода) |

|

|

|

|

1994 г. |

1995 г. |

Март 1996 г. |

Чистые иностранные активы |

2 426 |

496 |

^509 |

Чистые международные резервы ЦБ |

-69 |

1 128 |

170 |

активы |

1 045 |

3 265 |

553 ; |

пассивы |

1 114 |

2 137 |

383 |

Чистые международные резервы КБ |

2 495 |

-632 |

-679 |

активы |

3 051 |

-213 |

-755 |

пассивы |

556 |

419 |

-76 |

Чистые внутренние активы |

5 843 |

14 685 |

1 607 |

Чистый внутренний кредит |

6 017 |

9 847 |

1 690 |

| Чистый кредит правительству |

679 |

2 388 |

514 |

кредит правительству |

1 481 |

5 020 |

2 058 |

депозиты правительства |

802 |

2 632 |

1 544 |

кредит госпредприятиям |

2 798 |

4 168 |

-517 |

кредит частному сектору |

2 540 |

3 291 |

1 693 |

Другие чистые статьи |

-174 |

4 838 |

-183 |

Широкие деньги |

8 269 |

15 181 |

998 |

Деньги |

2 455 |

7 277 |

-144 |

наличные в обращении |

707 |

3 022 |

210 |

депозиты до востребования |

1 748 |

4 255 |

-354 |

Квазиденьги |

5 814 |

7 904 |

1 142 |

срочные и сберегательные депозиты |

455 |

1 918 |

1 921 |

депозиты в иностранной валюте |

3 611 |

1 731 |

-425 |

(в процентах от уровня ш |

ироких денег |

в предыдущем году) |

|

Чистые иностранные активы |

504 |

6 |

-2 |

Чистые международные резервы ЦБ |

-14 |

13 |

1 |

активы |

217 |

37 |

2 |

пассивы |

232 |

24 |

2 |

Чистые международные резервы КБ |

519 |

-7 |

-3 |

активы |

634 |

-2 |

-3 |

пассивы |

116 |

5 |

0 |

Чистые внутренние активы |

1 215 |

168 |

6 1 |

Чистый внутренний кредит |

1 251 |

ИЗ |

7 |

Чистый кредит правительству |

141 |

27 |

2 |

кредит правительству |

308 |

57 |

_______ 9 |

|

|

|

|

Итак, баланс центрального банка основывается на тождестве, в соответ ствии с которым активы должны всегда равняться пассивам. ЦБ может распола гать двумя типами активов: международ ными активами (монетарное золото, СДР, резервная позиция в МВФ, валютные активы, прочие требования) и внутренними активами (кредит правитель ству, кредит коммерческим банкам и неклассифицированные активы). В пассиве ЦБ находятся резервные деньги — исходный элемент создания денежной массы, возникающий в результате при обретения ЦБ своих активов. Консолидированный баланс коммерческих бан ков является способом агрегированного представления балансов всех КБ страны. Так же как и баланс ЦБ, он состоит из активов, показывающих направления использования средств (резервы, иност ранные активы, требования к государ ственному и частному сектору, неклас сифицированные активы), и пассивов, показывающих их источники (кредит ЦБ, иностранные пассивы, депозиты го сударственного сектора, депозиты частного сектора, неклассифицированные пассивы). Баланс ЦБ и консолидиро ванный баланс КБ сводятся в обзор де нежной сферы, который показывает вза имосвязь денежного сектора, пассивы которого представляют собой денежную массу (предложение денег), с остальными секторами экономики. Данные обзо ра денежной сферы представляют собой запасы ( stocks ) денег на конец периода. Поскольку данные во всех остальных отраслях представлены потоками ( flows ), данные денежного сектора можно в целях сопоставимости перевести в потоки путем расчета изменений показателя за год в рамках таблицы факторов, влияю щих на ликвидность.

3. Прогнозирование обзора денежной сферы

Поскольку денежная сфера является ключевой среди остальных отраслей, ее прогнозирование начинается обычно с прогнозирования обзора денежной сферы, которая представляет собой финансовые обязательства всех остальных секторов. При прогнозировании спроса и предложения денежных агрегатов необходимо четко определить различие между показателями в постоянных и текущих ценах. Каждый из элементов обзора денежной сферы прогнозируется последовательно, начиная с широких денег в целом, затем чистые иностранные активы и, наконец, чистые внутренние активы. Из сказанного выше наиболее важным является то, что размеры предложения денег зависят на первом этапе от факторов, влияющих на резервные деньги, создаваемые ЦБ, и на втором — от факторов, влияющих на кредитный мультипликатор, приводящий к их расширению.

Широкие деньги

Спрос на деньги прогнозируется только в постоянных ценах как реальный спрос на деньги или спрос на реальные денежные остатки, поскольку любых экономических агентов интересует прежде всего вопрос, сколько товаров он может купить за то или иное количество денег, какова их реальная покупательная способность. Например, если цены возросли вдвое, денежная масса должна также возрасти вдвое для того, чтобы обеспечивать обслуживание реального сектора. Однако противоречие заключается в том, что денежные власти, которые должны в принципе ориентироваться на реальный спрос на деньги, могут контролировать только их номинальное предложение. Если денежные власти выпускают на рынок больше/меньше денег, чем необходимо при данном уровне цен, то экономические агенты снизят/увеличат свои реальные денежные остатки, которые они держат для обеспечения текущих платежей. Сделать они это могут следующими основными способами. Они могут купить/продать иностранную валюту за национальную валюту. В этом случае чистый объем национальной валюты сокращается/увеличивается. Они могут купить/продать товары за национальную валюту. Если экономические агенты чувствуют, что в экономике слишком много денег по сравнению с реальными товарами и услугами, спрос на товары возрастет, так же как и их цены. Они могут купить/продать другие внутренние активы (акции, облигации и пр.) в обмен на национальную валюту. В результате объем денежной массы сократится/увеличится. Поскольку все эти механизмы работают одновременно, избыток предложения денег ведет к общему росту цен, сокращению процентной ставки и ухудшению платежного баланса. Напротив, сокращение предложения денег, по крайней мере теоретически, ведет к общему падению цен, росту процентной ставки и улучшению платежного баланса.

Поскольку в основе спроса на деньги лежит спрос на реальные денежные остатки, их прогноз может основываться либо на оценке бихевиористского уравнения, если взаимосвязи в экономике достаточно стабильны с течением времени, либо на расчете скорости обращения денег по доходу. Простейшая функция спроса на деньги, которая может быть оце нена на основе регрессии, следующая:

М Y

-7Г= *о + я, ~р + a 2 n > (12.2)

где М 2 — любой, наиболее широкий денежный агрегат;

Р — индекс цен;

Y — номинальный ВВП;

71 — альтернативная стоимость хранения денег;

а 0 — константа, величина спроса на деньги, не зависящая от каких-либо других переменных;

а х > 0, а 2 > или < О — коэффициенты ре грессии.

Формула говорит, что реальный спрос на деньги зависит от размера реального ВВП и от альтернативной стоимости хранения денег. Деньги определяются по возможности более широко, как минимум на уровне денежного агрегата М2. В странах, где статистика денежного сектора развита достаточно хорошо, и особенно в развитых странах, где существует множество небанковских финан совых компаний, весьма желательно использовать агрегат МЗ. Соответствующий агрегат представляется в реальном выражении с помощью наиболее подхо дящего для этого индекса цен. Реальный ВВП получается из номинального путем пересчета его с использованием того же индекса цен. (Использование разных индексов цен для пересчета в постоянные цены различных параметров в одном и том же уравнении крайне нежелательно!) В качестве показателя аль тернативной стоимости денег можно выбрать несколько показателей, в зави симости от особенностей конкретного денежного агрегата и институциональных особенностей страны. Наиболее часто используются: номинальная процентная ставка — применительно к уз ким депозитам и проценту по другим финансовым активам, акциям, облига циям и пр.; реальная процентная став ка — в странах, где кредиты частному сектору представляют собой большую часть активов банковской системы; темп инфляции — в странах, где процентная ставка остается неизменной в течение длительного промежутка времени. Если реальная процентная ставка отрицатель ная, альтернативная стоимость денег отрицательная.

В основе расчета спроса на деньга лежит предположение, что он равен их предложению или что денежные власти могут немедленно увеличить предложение денег, если спрос на них возрос. Однако очевидно, что только резервные деньга находятся под полным контролем властей, которые могут ими манипу лировать по собственному усмотрению. Для того чтобы сработал денежный мультипликатор, обычно нужно время.

Если принять это во внимание, лаговую модель спроса на деньги можно оценить из следующего уравнения:

ММ М * М

ф-ф,,=т^-)-ф,л (12.3)

где М 2 * — номинальное предложение денег, которое необходимо достичь;

М 2 — номинальное текущее предло жение денег;

0<Р< 1.

Если теперь объединить две форму лы, обозначить Ь о = Ря 0 , Ь } = (За,, Ь г = Ря 2 , Ь ъ = 1—Р и сделать простейшие ариф метические преобразования, функция предложения денег будет выглядеть сле дующим образом:

Ф, = Kijh + b x ( j ) t + ъД?) и , (12.4)

Оценив параметры этого уравнения и заметив, что Р = 1— fo 3 , возможно оценить коэффициенты в уравнении 12.3 и параметр Р в уравнении 12.4, так же как и функцию спроса на деньги.

Для оценки спроса на деньга можно пойти и более простым путем — через расчет скорости обращения денег. Изме нение скорости обращения денег соответствует изменению реального спроса на деньга.

@ Скорость обращения денег ( mo ney velocity ) — количество раз, которое каждая денежная единица проходит пол ный денежный оборот в течение года, обслуживая экономическую деятельность:

М 2 М 2 /Р ^'^

где у — реальный ВВП.

Интерпретировать показатель скоро сти обращения надо с определенной осторожностью, поскольку эластичность спроса на деньга по доходу неизвестна. Если эластичность равна 1, т.е. рост ВВП, скажем, на 5% увеличивает спрос на деньга тоже на 5%, изменения в дохо де, по определению, не могут оказать никакого влияния на скорость обращения денег. Но в то же время в условиях высокой инфляции, когда люди бегут от денег, вкладывая их в то, что сохраняет цену (недвижимость), спрос на деньги при неизменном уровне ВВП падает, в результате чего скорость их обращения растет. В результате интерпретировать изменение скорости обращения прихо дится на уровне здравого смысла, и если не удается точно определить ее количест венно, то крайне важно уловить хотя бы общую тенденцию. Если правительство страны недооценивает скорость обраще ния денег, то оно может нагнетать излиш нюю денежную массу, что неминуемо вы разится в росте инфляции и ухудшении платежного баланса. Если, напротив, правительство переоценивает скорость обращения денег, предложение денег может оказаться недостаточным, что рано или поздно приведет к стагнации производства и росту безработицы. Пра вильное определение тенденции изме нения скорости обращения денег и по возможности вычисление ее количест венного значения особенно важно при программировании денежного сектора в условиях высокой инфляции, когда влас ти ставят перед собой цель ее подавления. В самом простом случае скорость об ращения денег по доходу считается по стоянной и прогноз широких денег ос новывается на двух прогнозируемых показателях развития реального секто ра: рост реального ВНП (допустим, 5%) и темпа инфляции, CPI (10%). Прогноз зависит от того, каков уровень текущей инфляции и каковы намерения прави тельства по ее сокращению. При прием лемом уровне инфляции она считается неизменной в прогнозируемом году по сравнению с текущим. В этом случае показатель широких денег можно прос то увеличить на сумму процентов про гнозируемого роста реального ВВП (10%) и прогнозируемой инфляции (5%) (10 + 5 = 15%), т.е. номинального ВВП. Последовательность прогноза следую щая: 1) широкие деньги растут пропорционально росту реального ВВП и прогнозируемой инфляции; 2) наличные в обращении растут также пропорционально росту ВВП и росту широких де нег. Поэтому для прогноза их можно просто увеличить на тот же процент, что и широкие деньги; 3) депозиты до вос требования либо принимаются равными предыдущему году, либо также увеличи ваются пропорционально ВВП; 4) узкие деньги — сумма прогнозов наличных в обращении и депозитов до востребова ния (2 + 3 = 4); 5) квазиденьги — оста точная величина, определяемая как раз ность широких и узких денег (1 — 4 = 5); 6) компоненты квазиденег считаются пропорциональными предыдущему году. При необходимости снижения инфля ции, исходя из количественной теории, расширение широких денег должно быть меньшим, чем рост номинального (с учетом инфляции) ВВП. Например, если ожидается рост номинального ВНП на 15% (5% реального роста и 10% ин фляции), то рост широких денег для со кращения инфляции должен быть ниже, например, только на 11%, т.е. так на зываемый фактор сокращения должен составить 4 процентных пункта. Для активного подавления инфляции в рас поряжении ЦБ имеются следующие инструменты денежной политики, по зволяющие сократить денежную массу: переучет векселей по высокому, привле кательному для КБ проценту; первичное размещение государственных казначей ских обязательств; REPO ( REPO — re verse purchase agreements ) — прода жа государственных ценных бумаг на вторичном открытом рынке; срочные депозиты для КБ в ЦБ под процент значительно выше, чем процент по однодневным кредитам на межбанковском рынке. Последний способ сокращения кредита и денежной массы очень дорог для ЦБ. В целях осуществления денеж ной политики подавления инфляции министерство финансов может поддержать ЦБ, выпустить казначейские векселя и продать их на аукционе. Доходы от продажи этих векселей не должны использоваться для финансирования дефицита бюджета, а должны поступать на специальный блокированный счет ми нистерства финансов в ЦБ.

В случае необходимости подавления инфляции основной акцент делается на сокращении наличных в обращении, поскольку только над этим компонен том денежной массы ЦБ имеет наиболее полный контроль. Последовательность прогнозирования широких денег следу ющая:

- широкие деньги, как прежде, увеличиваются пропорционально росту реального ВВП и прогнозируемой ин фляции;

- наличные в обращении рас считываются как пропорция от широких денег. Сначала определяется отношение наличные/широкие деньги для текущего года (допустим, оно составляет 0,39). Для сокращения наличных в обращении и обуздания инфляции это соотношение принимается меньшим для прогнозируе мого года, например 0,35. Затем объем прогнозируемых наличных денег рас считывается только как 35% от широ ких денег, а не 39%, как в текущем году;

- депозиты до востребования принимаются равными предыдущему году;

- узкие деньги определяются как сумма прогнозов наличных в обращении и депозитов до востребования (2 + 3 = 4);

- квазиденьги — остаточная величина, определяемая как разность широких и узких денег (1 - 4 = 5); 6) компоненты квазиденег принимаются пропорцио нальными предыдущему году.

В целом рост широких денег зависит от роста резервных денег и денежного мультипликатора. Рост резервных денег, в свою очередь, зависит от роста чистых иностранных активов ЦБ, чистых тре бований ЦБ к правительству и чистых требований ЦБ к коммерческим банкам. Факторами, влияющими на размер де нежного мультипликатора, являются размер резервных требований, общий уровень резервов коммерческих банков, соотношение наличные/депозиты.

Чистые иностранные активы

Прогноз чистых иностранных активов ( net foreign assets , NFA ) основывается на данных платежного баланса. Обычно при программировании развития экономики NFA рассматриваются как цель макроэкономической корректировки в среднесрочной перспективе, а не как ее результат. Поддержание NFA на уровне, определенном правительством (обычно не менее четырех месяцев импорта това ров и услуг), считается стратегической задачей. Количественно изменение той части NFA банковской системы, кото рая подпадает под определение резервов (т.е. находится под постоянным и эф фективным контролем правительства и/ или денежных властей), должно быть равно изменению резервов в финанси рующей статье, т.е. находиться "под чер той", в платежном балансе они показы ваются в долларах, а не в национальной валюте. Прогноз чистых иностранных активов зависит от того, каковы намерения правительства относительно валютного курса. Если режим курса фиксированный, то в широком смысле, как средство макроэкономической коррек тировки, денежная политика считается неэффективной.

При неизменности или падении курса национальной валюты, что положитель но сказывается на платежном балансе, прогноз строится следующим образом: 1) чистые иностранные активы NFA рас считываются как разность прогнозируе мого и текущего значения NFA по пла тежному балансу, которая переводится из долларов в национальную валюту и добавляется к текущему значению NFA в денежном обзоре. Обычно использует ся значение валютного курса на конец периода; 2) к активам (предоставляемым кредитам) из таблицы потоков валюты добавляются прогнозируемые расходы на интервенции на внутреннем валют ном рынке ( interventions at domestic market ) и валютные интервенции в целях стерилизации ( interventions for ste rilization ). Эта сумма добавляется к циф ре активов NIR ЦБ в текущем году для получения прогноза на следующий год; 3) пассивы (получаемые кредиты) из таблицы потоков наличной валюты добавляются к цифре пассивов NIR ЦБ в текущем году для получения прогноза на следующий год; 4) чистые международные активы ЦБ — разность активов и пассивов (2-3 = 4) — прогнозируются с использованием таблиц потоков на личной иностранной валюты ( cash flows ), составляемых ЦБ и показывающих прогнозируемое денежными властями предоставление и получение валютных кредитов из-за рубежа. Если в ЦБ отсутствует таблица потоков наличной валюты, то прогноз может основываться на опросе КБ об изменении их чистой валютной позиции ( net position ); 5) чистые международные активы КБ — остаточ ная величина, являющаяся разностью прогнозируемых NFA и прогнозируемых NFA ЦБ (1 - 4 = 5); 6) активы — пропорция от предыдущего года; 7) пассивы — остаточная величина (5 - 6 = 7).

Если курс плавающий и его динамика неприемлема, что обычно означает рост реального эффективного валютного кур са, ведущий к падению конкурентоспособности на международном рынке, то денежная политика является эффектив ным средством макроэкономической корректировки. В условиях отсутствия крупных макроэкономических колеба ний и резких сдвигов в структуре внеш ней торговли реальный эффективный валютный курс должен оставаться более или менее постоянным. Если в течение последних пяти лет курс постоянен или он обесценивается, то это означает рост конкурентоспособности экспорта страны и корректировки не требуется. Если же реальный эффективный валютный курс растет, это означает падение конкурентоспособности экспорта со всеми вытекающими негативными последстви ями для платежного баланса. Сокраще ние реального эффективного валютного курса является крайне желательным, что достигается путем использования инст рументов макроэкономической корректировки.

Величина, на которую надо умень шить реальный валютный курс, опреде ляется по его динамике за последние пять лет или начиная с того момента, когда считалось, что курс был близок к своему равновесному значению, напри мер оставался относительно стабильным на протяжении относительно длитель ного времени. Этот момент принимается за 100, и по индексу реального эф фективного валютного курса делается вывод, на сколько за прошедшие годы он повысился по отношению к своему равновесному значению. В простейшем случае считается, что на столько же его надо сократить. Например, если реаль ный эффективный курс вырос на 20%, то реальная его девальвация (за минусом инфляции) в рамках макроэкономи ческой корректировки также должна равняться 20%. Для обеспечения обес ценения реального валютного курса не обходимо убрать часть иностранной валюты с рынка, излишнее предложение которой приводит к нежелательному росту курса национальной валюты. Это можно сделать, если ЦБ станет покупать валюту на внутреннем валютном рынке, увеличивая свои валютные резервы.

Поскольку обесценение националь ной валюты ведет к подорожанию импортных товаров и, как следствие, к об щему росту внутренних цен (инфляции), то необходимо обеспечить не номинальное, а реальное обесценение националь ной валюты. Иначе ее обесценение будет просто компенсировано ростом внутрен них цен без какого-либо макроэкономического эффекта. Например, при номи нальном обесценении валюты на 30% и инфляции в 10% ее реальное обесцене ние составит только 20%. Чтобы опре делить, какая доля номинального обес ценения валюты перейдет в инфляцию, необходимо узнать долю импортных то варов в корзине товаров, по которой вычисляется индекс потребительских цен ( CPI basket ). Доля импортных това ров приблизительно покажет ту часть номинального обесценения, которая перейдет в инфляцию. Чем меньше страна и чем больше доля внешней торговли в ВНП, тем большая часть номинального обесценения курса перейдет в инфля цию. Например, если доля импортных товаров в товарной корзине для расчета индекса потребительских цен составляет 60%, то это значит, что 60% номиналь ного обесценения национальной валюты перейдет в инфляцию. Если при этом номинальное обесценение составило 20%, то реальное — только 40% от этих 20%, т.е. 8%. В соответствии с теорией монетаризма инфляцию, возникающую из-за обесценения национальной валю ты, можно подавить за счет сокращения денежной массы. Считается, что в усло виях дефицита у потребителей денег на покупку импортных товаров импортеры, вместо того чтобы увеличивать цены, будут сокращать свои прибыли.

Чтобы определить, сколько валюты должен ЦБ купить на внутреннем рынке для обеспечения реального обесценения валютного курса, необходимо сначала установить объем самого внутреннего валютного рынка. Если скорость обраще ния валюты равна единице, т.е. каждая валютная единица выходит на рынок только раз в год, и если курс надо обесце нить на 20% за год, то ЦБ должен скупить за год же примерно 20% иностранной валюты в свои резервы. Если скорость обращения валюты отлична от единицы, т.е. каждая валютная единица попадает на рынок более чем один раз за год, то ее необходимо установить и разделить объ ем операций на валютном рынке на это число. Для этого можно объем платежей за импорт товаров и услуг поделить на объем продаж валюты на валютном рын ке или выяснить у коммерческих бан ков долю импорта, оплачиваемую по аккредитивам ( L / Cs ) и телеграфными переводами ( wire transfers ). Поскольку аккредитивы в основном бывают трехме сячные, то, если основная доля импорта оплачивается с их помощью, условно можно принять скорость обращения ва люты 12 / 3 = 4. В результате объем ва лютного рынка надо разделить на 4 и эту сумму добавить к прогнозируемому на следующий год объему резервов.

В случае необходимости снижения реального эффективного валютного кур са последовательность прогноза денежной сферы следующая: 1) разность про гнозируемого и текущего значения NFA по платежному балансу переводится из долларов в национальную валюту и до бавляется к текущему значению NFA в денежном обзоре; 2) к активам (предоставляемым кредитам) из таблицы по токов валюты добавляются прогнозируемые расходы на интервенции на внутреннем валютном рынке ( interven tions at domestic market ), интервенции для увеличения валютных резервов с целью обесценения национальной валю ты и валютные интервенции в целях сте рилизации ( interventions for sterilization ). Сумма уменьшения валютного рынка (все равно, размеров купли или продаж, поскольку они должны быть одинаковы) добавляется к цифре активов NIR ЦБ в текущем году, в результате чего получа ется цифра их прогноза на следующий год; 3) пассивы (получаемые кредиты) из таблицы потоков наличной валюты до бавляются к цифре пассивов NIR ЦБ в текущем году для получения прогноза на следующий год; 4) чистые международ ные резервы ЦБ ( NIR ) — разность активов и пассивов. Прогнозируется с использованием таблицы потоков на личной иностранной валюты ( cash flows ), составляемой ЦБ и показывающей прогнозируемое денежными властями предоставление и получение валютных кредитов из-за рубежа. Если в ЦБ отсутствует таблица потоков наличной валю ты, то прогноз может основываться на опросе КБ об изменении их чистой ва лютной позиции ( net position ) (2-3 = 4);

- чистые международные резервы КБ ( NIR ) — остаточная величина, являюща яся разностью прогнозируемых NFA и прогнозируемых NIR ЦБ (1-4 = 5);

- активы вычисляются как пропорция от предыдущего года; 7) пассивы — ос таточная величина (5-6 = 7).

Чистые внутренние активы

После того как определены прогноз широких денег и NFA , чистые внутрен ние активы ( net domestic assets , NDA ) определяются как остаточная величина в рамках обзора денежной сферы. Разу меется, этот процесс также не столько арифметическое упражнение, сколько расчет, основанный на здравом смысле.

Размер и динамика прогнозируемого внутреннего кредита должны соответ ствовать тенденции развития других сек торов экономики. Например, NDA и особенно кредит частному сектору, за исключением редчайших случаев, не могут падать, если прогнозируется рост реального ВВП. Распределение внутрен него кредита между центральным прави тельством, государственными предприя тиями и частным сектором диктуется текущей экономической политикой. Например, если существует бюджетный дефицит, то часть внутреннего кредита, соответствующая его финансированию за счет внутренних источников, неминуемо должна быть отдана правительству. Это может привести к эффекту вытесне ния ( crowding out effect ) кредита частному сектору. В этом случае меры по сокращению бюджетного дефицита, по зволяющие отдать большую часть креди та частному сектору, могут оказаться не обходимыми для стимулирования роста. Приблизительная последовательность прогноза следующая: 1) внутренние активы — разность прогнозируемых на следующий год широких денег и чистых иностранных активов ( I - II = III ); 2) прочие чистые статьи обычно принимаются равными текущему году, поскольку дви жение их составляющих как в рамках баланса ЦБ, так и КБ весьма сложно предсказать; 3) внутренний кредит вы числяется как разность NDA и прочих чистых статей; 4) чистый кредит цент ральному правительству — сумма кре дита в предыдущем году и прогнозируе мого бюджетного дефицита на будущий год. Если прогнозируется дефицит бюджета и считается, что он будет финанси роваться за счет внутреннего кредита от банковской системы, то сумма дефицита добавляется к чистому кредиту централь- Ному правительству, поскольку деньги забираются из денежной системы. Сум ма чистого кредита правительству долж на возрасти. Если прогнозируется положительное сальдо бюджета, т.е. деньги возвращаются в денежную систему, то оно отнимается от чистого кредита цент ральному правительству. Сумма чистого кредита правительству должна умень шиться. Дефицит государственного бюд жета может финансироваться как за счет кредитов ЦБ, так и за счет заимство ваний на финансовом рынке путем продажи государственных долговых обязательств; 5) кредит государственным предприятиям — произведение кредита государственным предприятиям в текущем году на прогнозируемый темп роста широких денег; 6) кредит частному сектору — простой остаток.

Темп роста кредита частному сектору должен быть примерно таким же, как и рост широких денег. Если прогнозируемый темп больше, то это источник инфляции. Поэтому необходимо стерилизовать рост денежной массы путем покупки национальной валюты на внут реннем рынке за счет продажи государственных ценных бумаг либо спрогнози ровать приобретение национальной валюты за иностранную. Рост кредита частному сектору должен примерно соответствовать росту широких денег и быть сопоставим с прогнозируемым ро стом инвестиций и номинального ВВП. Распределение внутреннего кредита между правительством и частным секто ром — вопрос политических приорите тов. Поскольку из-за высокого дефицита бюджета правительство может забирать слишком большую долю внутреннего кредита и вытеснять частный сектор, сокращение дефицита государственного бюджета является политическим приори тетом и для денежно-кредитной сферы.

Баланс ЦБ

Прогнозирование баланса ЦБ важно как с точки зрения определения объема иностранных активов, которые будут в распоряжении правительства в средне срочной перспективе, так и для опре деления путей подавления инфляции. Теоретически рост/сокращение иностранных или внутренних активов ЦБ ведут к росту/сокращению резервных денег. Например, дефицит платежного баланса, финансируемый за счет резервов ЦБ, приводит к сокращению резерв ных денег. Рост кредита правительству, если ЦБ предоставляет такие кредиты, приводит к увеличению резервных денег. В результате иностранные активы ЦБ, движение которых зависит от состо яния платежного баланса, и кредит правительству, зависимый от состояния бюджета, плохо поддаются контролю. Обычно наиболее контролируемой ста тьей баланса ЦБ является кредит ком мерческим банкам.

Последовательность прогноза балан са ЦБ следующая: 1) иностранные активы. Если иностранные активы КБ не находятся под контролем ЦБ, то их прогноз полностью совпадает с NFA из обзора денежной сферы. Прогнозные значения (гросс) берутся из уже спро гнозированного обзора. Внутренняя рас кладка пропорциональна предшест вующему году; 2) для прогнозирования резервных денег рассчитывается денежный мультипликатор как отношение широких денег к резервным. Размер мультипликатора отражает поведение, во-первых, ЦБ, устанавливающего резервные требования для КБ; во-вторых, населения, которое предъявляет спрос на наличные и вносит депозиты, опреде ляя тем самым композицию денежной массы; и коммерческих банков, которые решают, какой объем необязательных резервов они готовы держать в ЦБ. Для того чтобы получить более полную картину процесса мультипликации денег в экономике, из денежного обзора вычис ляется соотношение наличные/депозиты текущего и прогнозируемого года, которое было рассчитано на основе сокра щения соотношения наличные/широкие деньги в прогнозируемом году по срав нению с текущим. Если соотношение наличные/депозиты падает, это означает, что доверие к банковской системе растет, депозитов становится больше, а наличных меньше. Если депозитов больше, то у банков больше денег для выдачи кредитов и, следовательно, мультипликатор увеличивается. Изменение муль типликатора ведет к тому, что резервные деньги растут не в пропорции с широкими деньгами. Чтобы сократить инфляцию, резервные деньги должны расти медленнее, чем широкие деньги. Затем рассчитывается процентное уменьшение соотношения наличные/де позиты и на эту же величину уменьшается мультипликатор прогнозируемого года по сравнению с текущим. Для полу чения прогноза резервных денег спро гнозированные широкие деньги из обзо ра денежной сферы делят на величину нового мультипликатора; 3) внутренние активы рассчитываются как разность уже спрогнозированных резервных денег и чистых иностранных активов; 4) прочие чистые статьи принимаются равными предыдущему году; 5) чистый кредит правительству от ЦБ рассчиты вается на основе динамики за последние 5 лет, информации от ЦБ о их намере ниях финансировать правительство и информации от правительства о намере нии занимать деньги в ЦБ. Если все вы глядит без изменений, то следует принять тот же процент роста, что и в последние годы; 6) кредит государствен ным предприятиям рассчитывается как остаточная величина, равная разности спрогнозированных чистых внутренних активов, чистого кредита правительству и прочих чистых статей.

Итак, в целях макроэкономического программирования используются ис ключительно первоисточники — баланс центрального банка и составляемый им консолидированный баланс коммерчес ких банков с поправкой на те финансо вые институты, которые в него не вклю чены. Поскольку в основе спроса на деньги лежит спрос на реальные денежные остатки, их прогноз может основываться либо на оценке бихевиористско го уравнения, показывающего, что спрос на деньги зависит от размера реального ВВП и от альтернативной стоимости хранения денег, либо на расчете скорости обращения денег по доходу — количестве раз, которое каждая денежная единица проходит полный денежный оборот в течение года. Прогноз чистых иностранных активов основывается на данных платежного баланса. Чистые внутренние активы определяются как остаточная величина, однако рост кредита частному сектору должен пример но соответствовать росту широких денег и быть сопоставимым с прогнозируемым ростом инвестиций и номинального ВВП. Распределение внутреннего кре дита между правительством и частным сектором — вопрос политических приоритетов. При прогнозировании балан са ЦБ наиболее важным элементом яв ляется правильный расчет резервных денег. Чтобы сократить инфляцию, ре зервные деньги должны расти медлен нее, чем широкие деньги. Для этого рас считывается процентное уменьшение соотношения наличные/депозиты и на эту же величину уменьшается муль типликатор прогнозируемого года по сравнению с текущим. Для получения прогноза резервных денег спрогнозированные широкие деньги из обзора де нежной сферы делят на величину нового мультипликатора.

4. Резюме

- В большинстве стран банковская система является двухуровневой и состоит из центрального банка и коммер ческих банков. Главная функция ЦБ или другого института, исполняющего функ цию денежных властей, заключается в регулировании денежного обращения. На втором уровне находятся: банки, при нимающие депозиты, — частные ком мерческие банки, главная функция ко торых — привлекать деньги на депозиты и давать их взаймы под процент; специа лизированные банки — коммерческие банки, созданные обычно при участии правительства или полностью ему принадлежащие, деятельность которых на правлена на кредитование определенных отраслей экономики; банки развития — находящиеся под жестким государствен ным контролем коммерческие банки, созданные с целью долгосрочного фи нансирования структурных реформ; и не банковские финансовые институты — организации, занимающиеся финансо вым бизнесом, но не являющиеся банка ми и не подпадающие под банковское регулирование. Важной частью прогноза денежного сектора является определе ние тенденции развития национальных процентных ставок, а также дифферен циала между национальными и между народными процентными ставками — различия в уровне процентных ставок между данной страной и ее торговыми партнерами, которые могут повлиять на уровень валютного курса в соответствии с теорией паритета процентных ставок.